何かが起こるのを待っていたゼータ・インク(東証:6031)の株主は、先月26%の株価下落という打撃を受けた。 過去30日間の下落は、株主にとって厳しい1年を締めくくるもので、その間に株価は15%下落した。

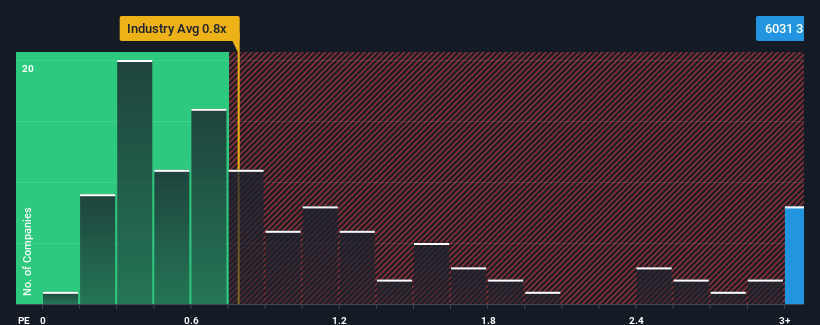

株価が大きく下落したにもかかわらず、日本のメディア業界のほぼ半数の企業のPERが0.8倍以下であることを考えると、ゼータは3.7倍の株価対売上高比率(または「PER」)を持つ株であり、避けるべき銘柄であると考えるのは当然だろう。 ただし、P/Sがこれほど高いのには何か理由があるかもしれないので、額面通り受け取るのは賢明ではない。

ゼータの最近の業績はどのようなものか?

ゼータにとって、収益は昨年から安定したペースで上昇しており、これは一般的に悪い結果ではない。 1つの可能性は、投資家がこの良好な収益成長が近い将来、より広い業界をアウトパフォームするのに十分であると考えているため、P / Sレシオが高いということです。 しかし、そうでない場合、投資家は株価に高すぎる金額を支払ってしまうかもしれない。

同社の収益、収入、キャッシュフローの全体像を知りたいですか?それなら、当社のゼータに関する無料 レポートが 、同社の過去の業績に光を当てるのに役立つだろう。ゼータの収益成長はどのように推移していますか?

あなたがゼータのような急なP/Sを見るのが本当に快適な唯一の時は、会社の成長が業界を決定的に上回る軌道にある時です。

振り返ってみると、昨年は同社の収益が5.7%増加した。 しかし、3年前と比較すると2.0%の減収となっているのは残念だ。 従って、最近の収益の伸びは同社にとって好ましくないものであったと言える。

この中期的な収益の軌跡を、より広範な業界の1年間の拡大予測5.9%と比較すると、不愉快なものであることがわかる。

この情報により、ゼータが業界より高いP/Sで取引されていることが気になる。 ほとんどの投資家は最近の成長率の悪さを無視し、同社の事業見通しの好転を期待しているようだ。 P/Sが最近のマイナス成長率に見合った水準まで下落した場合、既存株主は将来的に失望を味わう可能性が非常に高い。

ゼータのP/Sは投資家にとって何を意味するのか?

ゼータの株価は苦しんでいるかもしれないが、P/Sは依然として高い。 株価売上高倍率は株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

最近の収益が中期的に減少傾向にあることから、ゼータは現在、予想よりもはるかに高いP/Sで取引されていることが分かった。 投資家が収益減少を念頭に置いているため、センチメントが悪化する可能性はかなり高く、P/Sが予想される水準に戻る可能性がある。 最近の中期的な収益傾向が続けば、株主の投資は大きなリスクにさらされ、潜在的な投資家は過大なプレミアムを支払う危険にさらされることになる。

その他のリスクについてはどうだろうか?どの会社にもあるもので、私たちは ゼータの3つの警告サイン (うち1つはちょっと気になる!)を見つけた。

ゼータのビジネスの強さについて確信が持てないなら、あなたが見逃しているかもしれない他の企業について、堅実なビジネスのファンダメンタルズを持つ銘柄の対話型リストを探ってみてはどうだろう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Zeta が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容に懸念がありますか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.