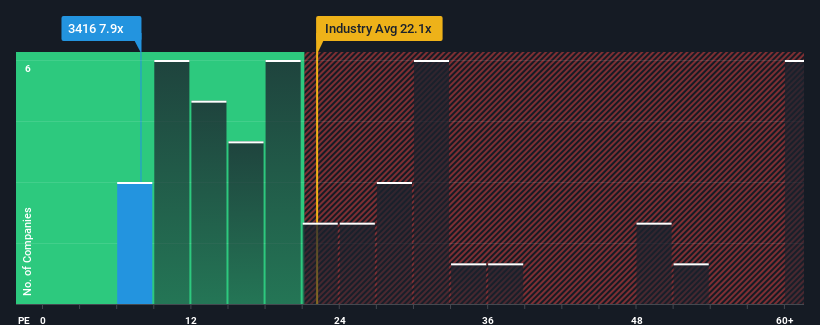

PER(株価収益率)7.9倍の株式会社ピクスタ(東証:3416)は、日本の企業の半数近くがPER15倍以上であり、PER23倍以上の企業も珍しくないことを考えると、現時点では強気のシグナルを送っているのかもしれない。 しかし、PERが低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

PIXTAが昨年達成した利益成長は、ほとんどの企業にとって許容範囲を超えているだろう。 立派な業績が大幅に悪化することを多くの人が予想し、それがPERを抑制しているのかもしれない。 PIXTAが好きなら、そうならないことを願っているはずだ。

PIXTAに成長はあるのか?

PERを正当化するためには、PIXTAは市場を引き離す伸び悩みを見せる必要がある。

振り返ってみると、昨年は同社のボトムラインに14%の利益をもたらした。 しかし、直近の3年間は全く成長できなかったため、全体としてはそれほど良くはない。 従って、同社の最近の収益成長は一貫していないと言うのが妥当だろう。

今後12カ月の成長率が9.9%と予測されている市場と比較すると、最近の中期的な年率換算の業績から、同社の勢いは弱くなっている。

この点を考慮すると、PIXTAのPERが他社の大半を下回っているのは理解できる。 どうやら多くの株主は、今後も株価が上昇し続けると思われる銘柄にしがみつくことに抵抗があるようだ。

最終結論

株価収益率だけで株を売るべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

PIXTAが低PERを維持しているのは、最近の3年間の成長率が予想通り市場予測より低かったからだ。 現段階では、投資家は高いPERを正当化できるほど、収益改善の可能性が大きくないと感じている。 足元の中期的な状況が改善しない限り、この水準前後が株価の障壁となり続けるだろう。

次のステップに進む前に、我々が発見したPIXTAの1つの警告サインについて知っておく必要がある。

もちろん、いくつかの良い候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、強い成長実績を持ち、低PERで取引されている企業の 無料リストを覗いてみよう。

If you're looking to trade PIXTA, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、PIXTA が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.