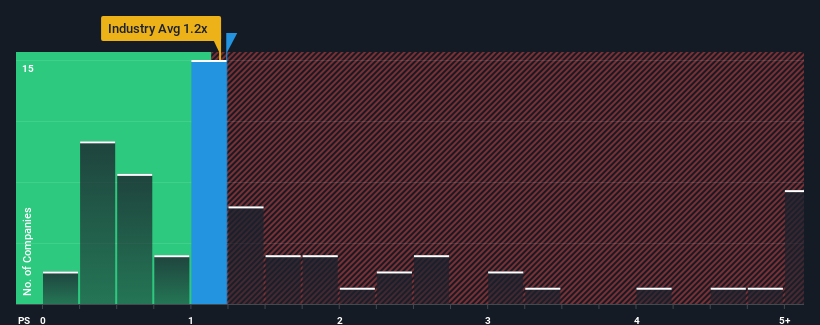

株式会社ディー・エヌ・エー(東証:2432)のPER(株価収益率)1.2倍を、日本のエンタテインメント業界のPER中央値が同程度である今、特筆に値すると考える人は多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

DeNAのP/Sは株主にとって何を意味するのか?

最近のDeNAは、売上高が他社に比べて伸び悩んでおり、あまり芳しくない。 収益が伸び悩んでいるため、P/Sレシオが下がらず、収益が上向くことを期待している人が多いのかもしれない。 しかし、そうでない場合、投資家は株価に高い金額を支払うことになるかもしれない。

DeNAのアナリスト予想に関する全容が知りたいですか?それなら、DeNAの無料 レポートを ご覧ください。DeNAの収益成長の傾向は?

DeNAのようなP/Sを安心して見ることができるのは、会社の成長が業界と密接に連動している時だけだ。

まず振り返ってみると、DeNAは昨年3.4%の収益成長を達成した。 しかし、3年前と比較すると、収益はほとんど上昇しておらず、理想的とは言えない。 従って、同社にとって最近の収益の伸びは一貫性がないと言っていいだろう。

見通しに目を転じると、同社に注目している6人のアナリストの予測では、今後3年間は年率2.5%の成長が見込まれる。 これは、業界全体の年率3.2%の成長予測に近い。

これを考慮すると、DeNAのP/Sが他社の大半と同水準であることは理解できる。 どうやら株主は、同社が低姿勢を保っている間、ただ持ちこたえることに安住しているようだ。

最後に

一般的に、私たちの好みは、売上高株価比率の使用を、市場が企業の全体的な健全性についてどう考えているかを確認することに限定することである。

DeNAは、収益成長率が他の業界と同等であることから、適切なPERを維持していることが分かる。 今現在、株主は将来の収益がサプライズをもたらすことはないと確信しているため、P/Sに満足している。 総合的に考えて、P/Sと収益予想に大きなショックがなければ、近い将来、株価がどちらかの方向に強く動くとは考えにくい。

意見を決める前に、DeNAの注意すべき兆候を1つ発見した。

もちろん、収益が大きく伸びている黒字企業は、一般的に安全な賭けである。そこで、妥当なPERを持ち、力強く業績を伸ばしてきた他の企業の 無料コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、DeNA が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.