エオレ・インク(東証:2334)の株価は、先月だけで35%上昇し、最近の勢いを維持している。 しかし残念なことに、先月の上昇で昨年1年間の損失はほとんど解消されず、株価は13%下落したままだ。

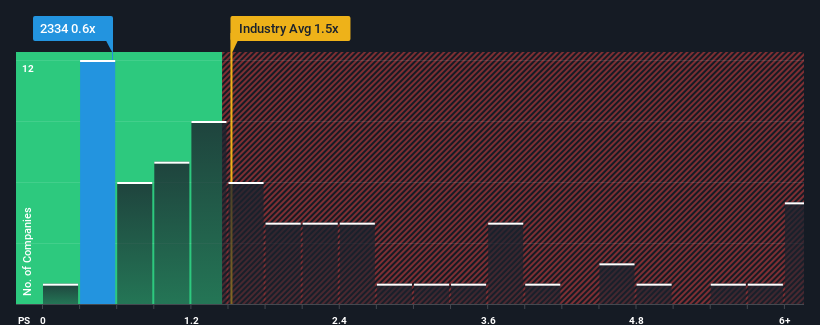

株価は急騰しているが、日本のインタラクティブ・メディア・サービス業界の約半数がPER(株価収益率)1.5倍以上であることを考えると、PER0.6倍のエオレはまだ堅実な投資機会といえるかもしれない。 とはいえ、P/S の引き下げに合理的な根拠があるかどうかを判断するには、もう少し深く掘り下げる必要がある。

eoleの業績推移

一例として、eoleの売上高はここ1年で悪化しており、これはまったく理想的とは言えない。 P/Sが低いのは、投資家が、同社が近い将来、より広範な業界を下回らないよう十分な努力をしないと考えているため、という可能性もある。 この会社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

eoleのアナリスト予想はないが、この無料 データ豊富なビジュアライゼーションで 、同社の収益、収益、キャッシュフローを確認しよう。収益予測は低いP/Sレシオと一致するか?

eoleのP/Sレシオは、限られた成長しか期待できず、重要な点として業界よりも業績が悪いと予想される企業の典型的なものだろう。

昨年度の財務を見直すと、同社の収益が18%も減少しているのを見て落胆した。 しかし、その前の数年間は非常に好調であったため、過去3年間で合計84%という驚異的な増収を達成することができた。 従って、このまま好調を維持することが望ましいが、株主は中期的な収益成長率を間違いなく歓迎するだろう。

これは他の業界とは対照的で、来年は9.2%の成長が見込まれ、同社の最近の中期的な年率成長率を大幅に下回る。

この情報により、eoleが業界より低いP/Sで取引されているのは奇妙である。 投資家の多くは、同社が最近の成長率を維持できると確信していないようだ。

eoleのP/Sに関する結論

eoleの株価は最近上昇しているが、P/Sはまだ他社より低い。 株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

eoleの最近の3年間の成長率は、より広い業界の予測よりも高いので、我々は現在、予想よりもはるかに低いP / Sで取引されているのを見て非常に驚いています。 業界よりも速い成長率で強い収益が見られる場合、私たちは、P/Sレシオに下方圧力をかけている会社の収益能力に重大な根本的リスクがあると仮定します。 通常であれば、こうした中期的な状況が続けば株価は上昇するはずであるため、多くの企業が収益の不安定さを予想しているようだ。

他にもリスクがあることを忘れてはならない。例えば、エオレには注意すべき警告サインが2つ ある( 1つは重大)。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。収益性の向上があなたの考える素晴らしい企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、eole が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.