チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクがどの程度かを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、日建工学株式会社(東証:9767)も負債を抱える。(TSE:9767)は負債を利用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

一般的に言って、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できなくなった場合のみである。 最終的に、会社が負債返済の法的義務を果たせなければ、株主は何も手にすることができない。 しかし、より頻繁に発生する(それでもコストはかかる)のは、会社がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、負債も企業、特に資本の重い企業にとっては重要な手段である。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討する。

日建工学工業の純負債は?

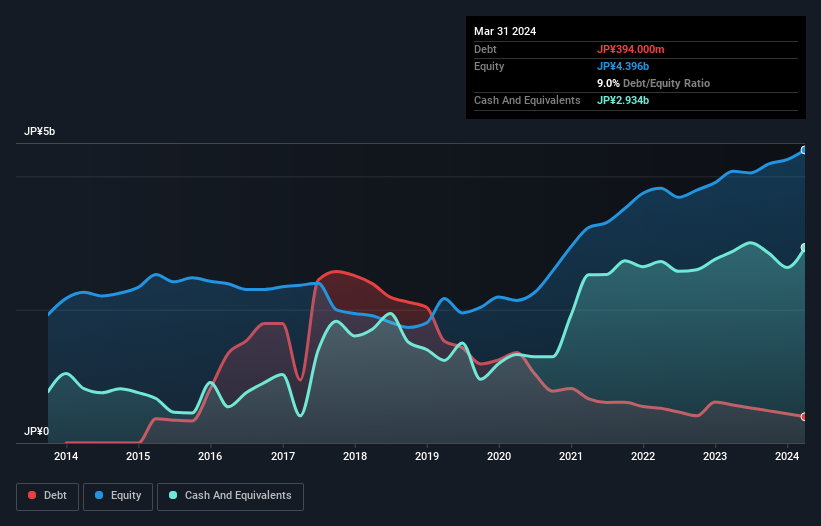

2024年3月期の有利子負債は3億9,400万円で、前年の5億7,000万円から減少した。 しかし、それを相殺する29.3億円の現金があり、25.4億円のネットキャッシュがあることになる。

日建工学工業の負債の推移

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が22.6億円、それ以 降に返済期限が到来する負債が5.42億円ある。 一方、現金は29億3,000万円、1年以内に期限の到来する債権は21億1,000万円。 流動資産は22.4億円で、負債を上回っている。

この潤沢な流動性は、日建工 業のバランスシートが巨大なセコイアの木のように頑丈であることを意味している。 そう考えると、バランスシートがしっかりしているということは、逆境に強いということでもある。 簡潔に言えば、日建工学はネットキャッシュを誇っており、重い負債を抱えていないと言ってよい!

しかし悪いニュースは、日建工のEBITが過去12ヶ月で18%も急落していることだ。 この収益減少率が続けば、同社は窮地に陥る可能性がある。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、日建工学は負債を返済するために利益を必要とするため、負債を完全に切り離して見ることはできない。 そのため、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 日建工学は貸借対照表にネットキャッシュを計上しているかもしれないが、金利・税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換できるかは興味深い。 株主にとって喜ばしいことに、日建工 学は過去3年間、EBITを上回るフリー・キャッシュ・フローを生 み出している。 金融機関の機嫌を損ねないためには、現金の流入に勝るものはない。

まとめ

有利子負債を懸念する投資家には共感するが、日建工学には25.4億円のネット・キャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 また、フリー・キャッシュ・フローは5億2,800万円で、EBITの113%であることも印象的であった。 では、日建工学工業の負債はリスクなのだろうか?我々にはそうは思えない。 負債についてバランスシートから学ぶことが多いのは間違いない。 しかし、すべての投資リスクが貸借対照表にあるわけではない。 例えば、日建工学に投資する前に注意すべき2つの兆候を発見した。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Nikken Kogaku が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.