チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、ある銘柄のリスクがどの程度かを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、東京応化工業株式会社(東証:4186)である。(TSE:4186)は負債を抱えている。 しかし、この負債は株主にとって懸念事項なのだろうか?

なぜ負債がリスクをもたらすのか?

有利子負債やその他の負債が企業にとってリスクとなるのは、フリーキャッシュフローや魅力的な価格での資本調達によって、その負債を容易に履行できない場合である。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達し、株主を恒久的に希薄化させることである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

東京応化工業の負債額は?

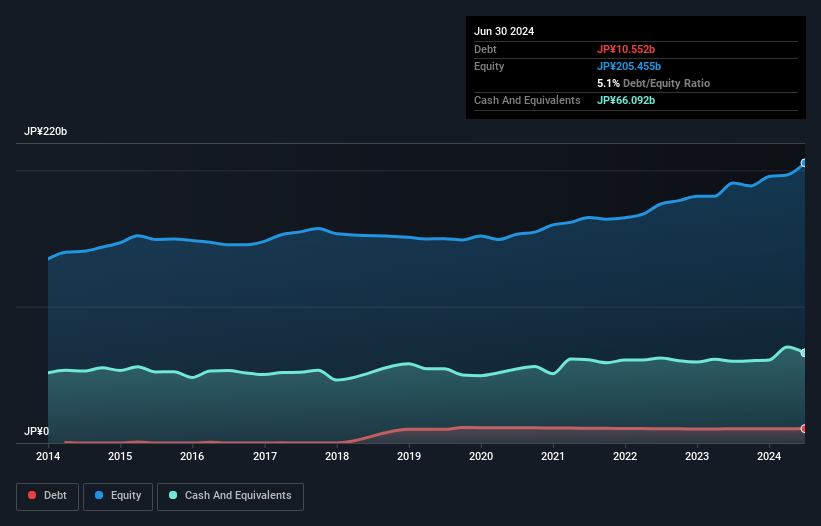

下のグラフをクリックすると詳細が見られるが、東京応化工業の2024年6月時点の有利子負債は106億円で、前年とほぼ同じである。 一方、現金は661億円あり、ネット・キャッシュ・ポジションは555億円となっている。

東京応化工業のバランスシートは健全か?

直近の貸借対照表によると、12カ月以内に返済期限が到来する負債が535億 円、12カ月超に返済期限が到来する負債が142億円ある。 一方、現金は661億円、12カ月以内に返済予定の債権は413億円ある。 流動資産は398億円で、負債を上回っている。

この黒字は、東京応化工業が保守的なバランスシートを持っていることを示唆している。 簡単に言えば、東京応化工業が負債よりも現金の方が多いという事実は、負債を安全に管理できることを示唆していると言って間違いない。

しかし、裏を返せば、東京応化工業のEBITは昨年1年間で3.9%減少したことになる。 このペースで収益が減少し続ければ、同社は負債を管理するのがますます難しくなる可能性がある。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、東京応化工業が長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷徹な現金だけである。 東京応化工業の貸借対照表にはネット・キャッシュが計上されているが、そのキャッシュ残高の増加(または減少)を理解するために、金利税引前利益(EBIT)をフリー・キャッシュ・フローに変換する能力を見てみる価値はある。 直近の3年間を見ると、東京応化工業のフリー・キャッシュ・フローはEBITの28%で、これは予想よりも低い。 借金の返済を考えると、これはあまり良いことではない。

まとめ

負債を懸念する投資家の意見には共感するが、東京応化工業には555億円のネットキャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 したがって、東京応化工業が負債を使用することに問題はない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 東京応化工業は、 当社の投資分析で1つの警告サインを示している ことにご注意ください。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Tokyo Ohka Kogyo が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.