ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様に、デンカ・カンパニー・リミテッド(東証:4061)も負債を利用している。 しかし、この負債は株主にとって問題なのだろうか?

負債はいつ問題になるのか?

一般的に言って、負債が本当に問題になるのは、企業が増資や自らのキャッシュフローで簡単に返済できなくなったときだ。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することである。

デンカの負債額は?

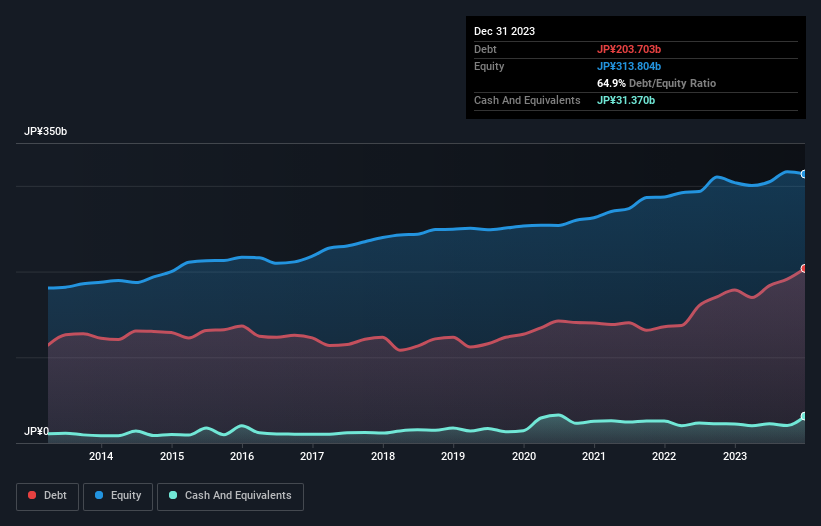

デンカの有利子負債は2023年12月時点で2,037億円と、1年前の1,784億円から増加している。 しかし、314億円の現金があり、これを相殺すると、純負債は約1,723億円となる。

デンカのバランスシートの強さは?

貸借対照表の最新データを拡大すると、12カ月以内に返済期限が到来する負債が1,922億円、それ以降に返済期限が到来する負債が1,307億円ある。 その一方で、314億円の現預金と1年内返済予定の1,161億円の債権がある。 負債は現金と短期債権の合計より1,754億円多い。

この赤字は時価総額2,078億円に対してかなり大きいため、株主はデンカの負債使途を注視する必要がある。 このことは、同社がバランスシートの補強を急ぐ必要がある場合、株主が大きく希薄化することを示唆している。

デンカは、純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割った数値と、EBIT(金利・税金・減価償却費控除前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することで、企業の収益力に対する負債負担を測定している。 この方法では、債務の絶対額と支払金利の両方を考慮する。

デンカのEBITDAに対する有利子負債の比率は3.6であり、これは多額の負債を意味するが、それでもほとんどのタイプのビジネスにとってはかなり合理的である。 しかし、インタレスト・カバレッジは1kと非常に高く、負債にかかる支払利息が現在かなり低いことを示唆している。 株主は、デンカのEBITが昨年45%減少したことに留意すべきである。 この収益傾向が続けば、負債を返済するのはジェットコースターに猫を乗せるのと同じくらい簡単だろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、デンカが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 ですから、もしあなたが将来に注目しているのであれば、アナリストの利益予測を示したこの無料レポートをチェックしてみてください。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 そこで私たちは、EBITがどれだけフリーキャッシュフローに変換されているかを常にチェックしている。 過去3年間、デンカのフリー・キャッシュ・フローはトータルで大幅なマイナスとなった。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

当社の見解

一見したところ、デンカのEBITからフリー・キャッシュ・フローへの変換は、この銘柄について私たちを躊躇させるものであり、そのEBIT成長率は、1年で最も忙しい夜に空いている1つのレストラン以上に魅力的なものではなかった。 しかし、少なくとも、EBITで支払利息をカバーできていることは確かだ。 私たちは、デンカのバランスシートの健全性から、デンカはかなりリスキーだと考えている。 そのため、デンカの株価にはかなり慎重であり、株主はその流動性を注視すべきだと考える。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、デンカに投資する前に注意すべき4つの警告サインを発見した。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Denka が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.