ご存知の通り、花王株式会社(東証:4452)の第1四半期決算は好調な数字で幕を開けた。 売上高は予想を2.3%上回り、3,660億円となった。花王の法定利益は35.43円で、アナリスト予想を27%上回った。 決算は投資家にとって重要な時期である。企業の業績を把握し、アナリストの来期予想を調べ、企業に対するセンチメントに変化があるかどうかを確認できるからだ。 読者の皆様におかれましては、最新決算後にアナリストの花王に対する見方が変わったかどうかを確認するため、最新の法定予想を集計したことを知っていただければ幸いである。

今回の決算を考慮し、アナリスト10名による花王の直近のコンセンサスは、2024年の売上高1.59億円となっている。コンセンサスが達成されれば、過去12ヶ月で2.3%の増収となる。 一株当たり法定利益は85%増の221円と予想されている。 このレポートに至るまで、アナリストは2024年の売上高を1.58億円、一株当たり利益(EPS)を221円と予想していた。 つまり、アナリストの予想は更新されたものの、今回の決算を受けて事業への期待に大きな変化がないことは明らかだ。

売上高、利益予想、目標株価(6,607円)にも変更はなく、今回の決算で同社が期待に応えたことを示唆している。 また、アナリストの予想レンジを見ることで、外れ値の意見が平均値とどの程度異なるかを評価することも有益であろう。 現在、最も強気なアナリストは花王を1株当たり7,600円と評価し、最も弱気なアナリストは5,500円と評価している。 これらの目標株価は、花王の事業に対するアナリストの見解の相違を示すものではあるが、一部のアナリストが乱暴な成功に賭けているとか、大失敗に賭けているといったことを示唆するほど、予想に差があるわけではない。

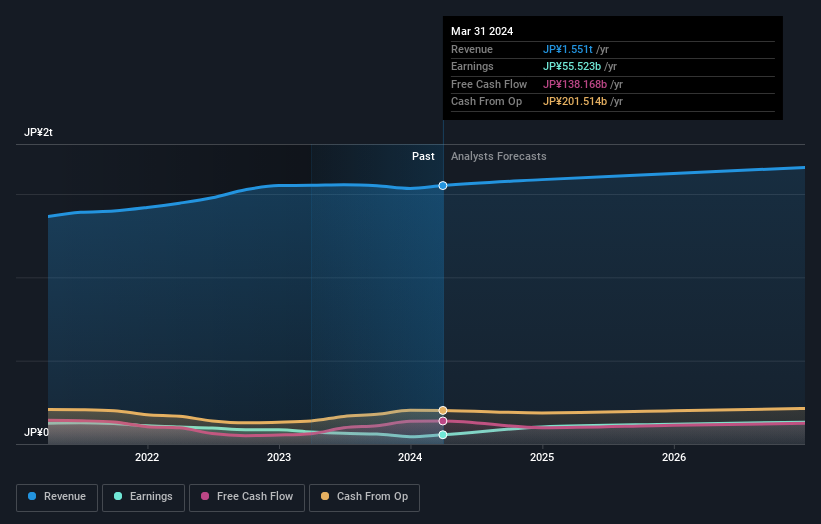

大局的に見れば、これらの予測を理解する方法のひとつは、過去の実績や業界の成長率予測との対比を見ることである。 2024年末までの年率3.1%の売上高成長率の予測は、過去5年間の過去の成長率(年率1.1%)を顕著に上回っている。 同業他社が年率3.6%の増収を予測しているのと比較してみよう。 花王の成長率は同業他社とほぼ同じと予想されるため、競合他社との相対的な成長率から何らかの結論を導き出すことはできない。

結論

最も明白な結論は、花王の業績見通しに大きな変化はなく、アナリストの業績予想も以前の予想通り安定しているということである。 嬉しいことに、収益予想にも実質的な変更はなく、業界全体と同程度の成長が見込まれている。 コンセンサス目標株価は6,607円で据え置かれた。

この点を考慮すれば、花王について早急に結論を出すことはないだろう。来年の利益よりも、長期的な収益力の方がはるかに重要である。 花王の2026年までの予測は、こちらのプラットフォームで無料でご覧いただけます。

さらに、 花王について我々が発見 した 1つの警告サイン についても学ぶべきである。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Kao が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.