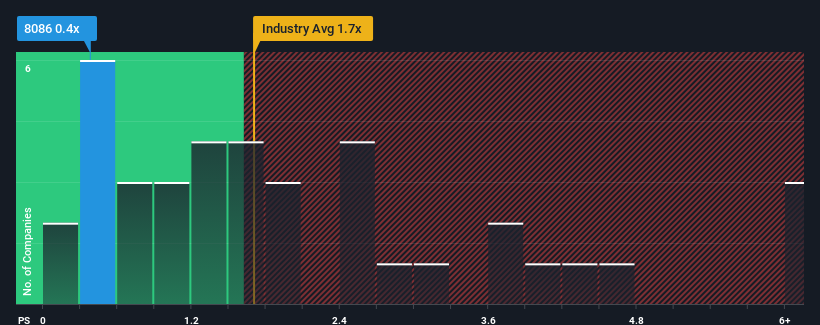

日本の医療機器業界の半数近くが1.7倍を超えるPER(株価収益率)を持つ中、ニプロは0.4倍のPERで買いシグナルを発しているように見える。 とはいえ、P/Sの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

ニプロの業績推移

ニプロは最近、他の企業よりも収益の伸びが鈍いため、もっと業績が良くなる可能性がある。 売上高が伸び悩んでいるため、P/Sレシオも伸び悩んでいる。 もしそうだとすれば、既存株主は今後の株価の方向性について興奮しづらくなるだろう。

アナリストの今後の予測をご覧になりたい方は、ニプロの無料 レポートをご覧ください。収益予測は低いP/Sレシオに見合うか?

ニプロのP/Sレシオは、限定的な成長しか期待できず、重要なことは業界より業績が悪い会社の典型だろう。

昨年度の収益成長率を検証してみると、同社は7.4%の価値ある増加を記録している。 直近の3年間も、短期的な業績にいくらか助けられて、全体で29%の増収を記録している。 従って、最近の増収率は同社にとって立派なものだと言っていいだろう。

同社を担当する4人のアナリストによれば、今後3年間の売上高は年率4.0%増になると予想されている。 これは、より広い業界の年率8.1%の成長予測よりかなり低い。

これを考慮すれば、ニプロのP/Sが他社を下回るのも理解できる。 大半の投資家は、将来の成長が限定的であることを予想しており、株価を安く買うことしか考えていないようだ。

最後に

一般的に、投資判断の際に株価売上高比率を深読みすることには注意したい。

予想通り、ニプロのアナリスト予想を調べたところ、収益見通しの甘さがPERの低さにつながっていることがわかった。 同社の収益見通しに対する株主の悲観的な見方が、P/S低迷の主因となっているようだ。 今後、P/Sが上昇することを正当化するためには、運勢の転換が必要だろう。

投資リスクを常に考慮する必要がある。私たちはニプロについて4つの警告サインを確認した(少なくとも2つは私たちを不安にさせる)。

ニプロの事業の強さに確信が持てない場合は、当社のファンダメンタルズがしっかりしている銘柄の対話型リストをご覧になり、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Nipro が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.