デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることだ』。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 宝ホールディングス(TSE:2531)のバランスシートには負債がある。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

一般的に言えば、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できなくなった場合のみである。 資本主義の一部には、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスがある。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主を永久に希薄化させることはよくあることだ。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討する。

宝ホールディングスの負債額は?

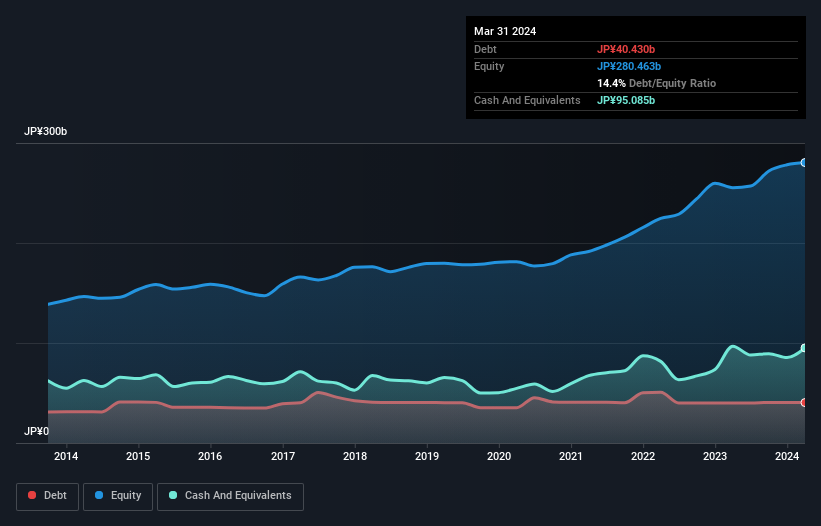

下記の通り、2024年3月時点の有利子負債は404億円で、前年とほぼ同水準である。グラフをクリックすると詳細が表示される。 ただし、951億円の現金があり、これを相殺すると547億円のネットキャッシュとなる。

宝ホールディングスのバランスシートの強さは?

直近の貸借対照表によると、12ヶ月以内に返済期限が到来する負債が807億円、12ヶ月超に返済期限が到来する負債が763億円ある。 一方、現金は951億円、1年以内に回収予定の債権は693億円。 流動資産は73.9億円多い。

この短期的な流動性は、タカラホールディングスのバランスシートがストレッチ状態とはほど遠いため、おそらく簡単に負債を返済できることを示している。 簡単に言えば、宝ホールディングスが負債よりも現金の方が多いという事実は、負債を安全に管理できるという良い兆候であることは間違いない。

もし経営陣が昨年のEBITの41%削減の二の舞を防ぐことができなければ、負債残高の少なさは宝ホールディングスにとって極めて重要になるかもしれない。 負債の返済に関して言えば、利益の減少は、砂糖入りのソーダが健康に役立つのと同じくらい役に立たない。 負債についてバランスシートから最も多くを学べることは間違いない。 しかし、バランスシートが将来どのように維持されるかを左右するのは、タカラホールディングスの収益である。 そのため、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 宝ホールディングスの貸借対照表にはネットキャッシュが計上されているかもしれないが、事業が金利・税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 過去3年間、宝ホールディングスのフリー・キャッシュフローはEBITの45%に過ぎず、予想より少なかった。 負債の返済を考えると、これはあまり良いことではない。

まとめ

企業の有利子負債を調査することは常に賢明であるが、今回のケースでは、タカラホールディングスは547億円のネットキャッシュを持ち、バランスシートも良好である。 そのため、負債の使い道に問題はない。 負債についてバランスシートから学ぶことが多いのは間違いない。 しかし、投資リスクのすべてが貸借対照表にあるわけではない。 タカラホールディングスは、 我々の投資分析で1つの警告サインを示していることに注意してほしい。

一日の終わりには、純債務から解放された企業に焦点を当てた方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

If you're looking to trade Takara Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Takara Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.