ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私の知る実践的な投資家は皆、心配するものである』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、日本精蝋株式会社(東証:5010)である。(TSE:5010)は負債を抱えている。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

AIは医療を変えようとしている。これらの20銘柄は、早期診断から創薬まで、あらゆることに取り組んでいる。一番の魅力は、どれも時価総額100億ドル以下であることだ。

なぜ負債がリスクをもたらすのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手はビジネスをコントロールすることができる。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られます。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを考える際にまず行うべきことは、現金と負債を合わせて見ることである。

日本精蝋の負債とは?

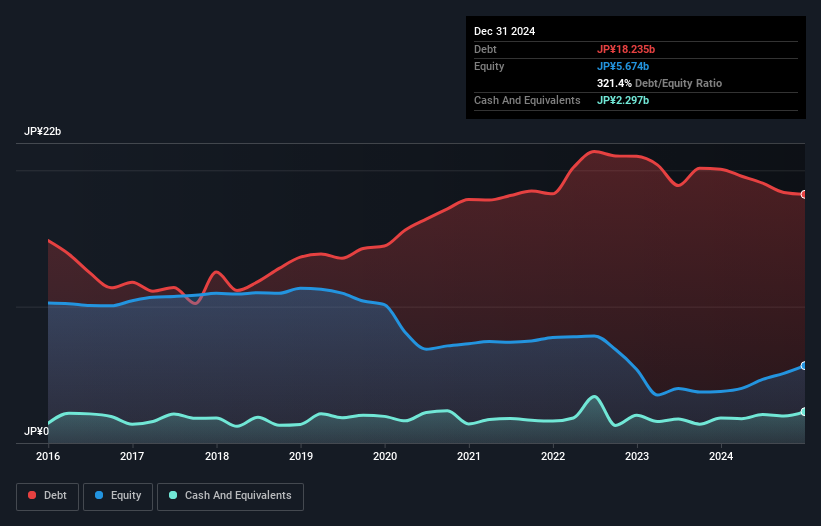

下の画像をクリックすると詳細が見られるが、日本精蝋の2024年12月末の有利子負債は182億円で、1年前の201億円から減少している。 ただし、23億円の現金があり、これを相殺すると約159億円の純有利子負債となる。

日本精蝋の負債について

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が156億円、それ以 降に返済期限が到来する負債が84.6億円ある。 一方、現金は23億円、12カ月以内に弁済期が到来する債権は26億7,000万円である。 つまり、現金と短期債権を合計すると191億円の負債がある。

まるで、子供が本やスポーツ用品、トランペットなどを詰め込んだ巨大なリュックサックを背負って苦労しているようなものだ。 株主はこの件を注意深く見守る必要がある。 結局のところ、日本精蝋が今日債権者に支払わなければならないのであれば、大規模な資本増強が必要になるだろう。

我々は、利益に対する負債水準について知るために、主に2つの比率を使用する。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることである。

日本精蝋の有利子負債EBITDA倍率は5.0倍で、EBITが支払利息を4.1倍カバーしている。 このことから、負債水準は大きいものの、問題があるとまでは言えないだろう。 しかし、日本精蝋の直近1年間のEBITが22億円の黒字となり、前年の赤字から改善したことは明るい材料である。 バランスシートは負債を分析する際に注目すべき部分であることは明らかだ。 しかし、バランスシートが将来どのように維持されるかを左右するのは、日本精蝋の収益である。 従って、負債を検討する際には、間違いなく業績動向を見る価値がある。 インタラクティブなスナップショットはこちら。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、金利・税引前利益(EBIT)のうち、フリー・キャッシュフローがどれだけ裏付けされているかをチェックする価値がある。 昨年、日本精蝋はEBITを上回るフリー・キャッシュ・フローを生み出した。 このような強力なキャッシュ・コンバージョンは、ダフト・パンクのコンサートでビートが落ちたときの観客のように私たちを興奮させる。

我々の見解

日本精蝋が負債総額を維持しようとしていることを考えると、確かに熱狂的ではない。 しかし、EBITからフリー・キャッシュフローへの転換は良い兆候であり、楽観的である。 上記の要素を総合的に考えると、日本精蝋の負債が日本精蝋を少しリスキーにしているように思える。 そのようなリスクを好む人もいるが、私たちは潜在的な落とし穴を念頭に置いている。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、以下のようなケースだ: 日本精蝋の注意すべき3つの兆候を 見つけたが、そのうちの2つは無視できない。

負債を負うことなく利益を拡大できる企業への投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業のリストを 無料でご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Nippon Seiro が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.