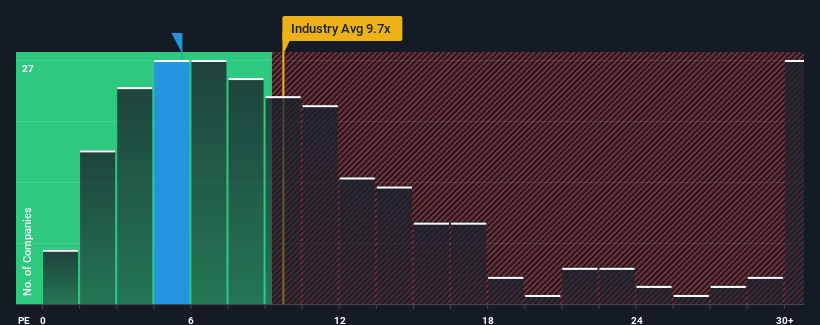

日本の企業の半数近くが株価収益率(PER)15倍を超えている現在、石油資源開発株式会社(東証:1662)は、PER5.6倍と非常に魅力的な投資対象である。(東証:1662)は、PER5.6倍と非常に魅力的な投資対象である。 しかし、PERがかなり低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

日本石油開発の業績は、平均してある程度成長している他社と比較すると低下しており、最近の追跡調査は芳しくない。 PERが低いのは、投資家がこの業績不振はもう良くならないと考えているからだろう。 もしまだこの会社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

石油資源開発の成長トレンドは?

Japan Petroleum ExplorationのPERのような低いPERを見るのが本当に心地よいのは、会社の成長が市場に決定的に遅れをとる軌道にある時だけだろう。

まず振り返ってみると、昨年の一株当たり利益の伸びは37%減と期待外れだった。 しかし、直近の3年間では、短期的な業績には不満が残るものの、EPSは全体で900%増という素晴らしい伸びを見せている。 つまり、この間、多少の不調はあったにせよ、同社は概して非常に良い業績を上げてきたということを確認することから始めよう。

同社を担当する4人のアナリストによれば、今後3年間はEPSが毎年18%ずつ減少し、低迷すると予想されている。 市場が年率10%の成長を予測している中で、これは残念な結果だ。

この情報により、石油資源開発が市場より低いPERで取引されていることに驚きはない。 しかし、収益の縮小が長期的なPERの安定につながるとは考えにくい。 同社が収益性を改善しなければ、PERはさらに低い水準まで下落する可能性がある。

石油資源開発のPERから何を学ぶか?

一般的に、投資判断の際に株価収益率を深読みしないよう注意したい。

しかし、市場参加者が同社をどのように評価しているかはよく分かるものである。 現段階では、投資家は収益改善の可能性がPERの上昇を正当化できるほど大きくないと見ている。 このような状況では、近い将来に株価が大きく上昇するとは考えにくい。

他にもリスクがあることを忘れてはならない。例えば、日本石油開発の注意すべき兆候を3つ 挙げてみた( 1つはあまり良くない)。

これらのリスクによって、日本石油開発に対するご意見を再考されるのであれば、当社の対話型優良銘柄リストをご覧になり、他にどのような銘柄があるのか見当をつけよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Japan Petroleum Exploration が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.