一部の株主にとって残念なことに、イー・ギャランティ(東証:8771)の株価はこの30日間で25%も急落し、最近の痛みを長引かせている。 過去12ヶ月間持ち続けた株主は、報われるどころか、現在32%の株価下落の上に座っている。

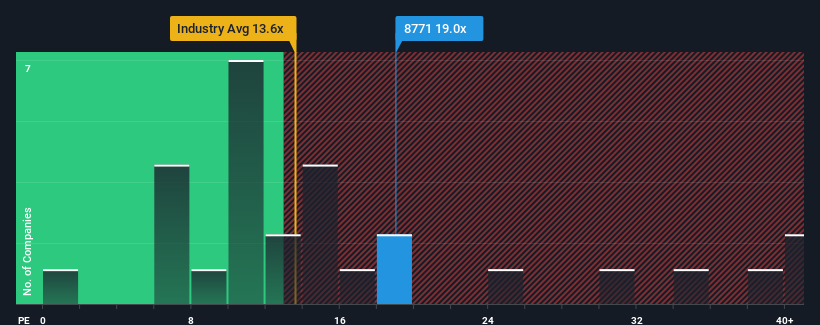

これだけ株価が下がっても、日本の企業の約半数が株価収益率(PER)14倍以下であることを考えると、PER19倍のイー・ギャランティは避けるべき銘柄と言えるかもしれない。 ただし、PER を額面通り受け取るのは得策ではない。

イー・ギャランティーの最近の収益成長は、他の多くの企業とほぼ同じである。 平凡な業績が前向きに強化されると予想する人が多いから、PERが下がらないのかもしれない。 そうでなければ、特別な理由もなくかなり高い株価を支払っていることになる。

イー・ギャランティの成長は十分か?

イー・ギャランティのようなPERが妥当とみなされるためには、企業が市場を上回る必要があるという前提があります。

まず振り返ってみると、イー・ギャランティは昨年、一株当たり利益を13%増加させた。 喜ばしいことに、EPSは3年前と比較して52%増加している。 従って、最近の業績の伸びは同社にとって素晴らしいものであったと言える。

見通しに目を転じると、同社に注目している3人のアナリストの予想では、今後3年間は年率12%の成長が見込まれる。 一方、他の市場は年率9.6%の成長にとどまると予想されており、その魅力は際立って低い。

これを考慮すれば、イー・ギャランティのPERが他社を上回っているのも理解できる。 どうやら株主は、より豊かな未来を見据える可能性のあるものを手放したくないようだ。

要点

最近の株価はともかく、イー・ギャランティのPERの背後にはまだ確かな強さがある。 一般的に、私たちは株価収益率の使用を、市場が企業全体の健全性についてどう考えているかを確認するために限定することを好みます。

案の定、イー・ギャランティのアナリスト予想を検証したところ、優れた業績見通しが高PERの一因となっていることが判明した。 現段階では、投資家は収益悪化の可能性がPERの引き下げを正当化できるほど大きくないと感じている。 こうした状況に変化がない限り、株価の強力な下支えは続くだろう。

リスクについては常に考えるべきだ。その一例として、 イー・ギャランティの注意すべき兆候を1つ 挙げてみた。

PERにご興味がおありでしたら、力強い収益成長と低PERを誇る他の企業の 無料コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、eGuarantee が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.