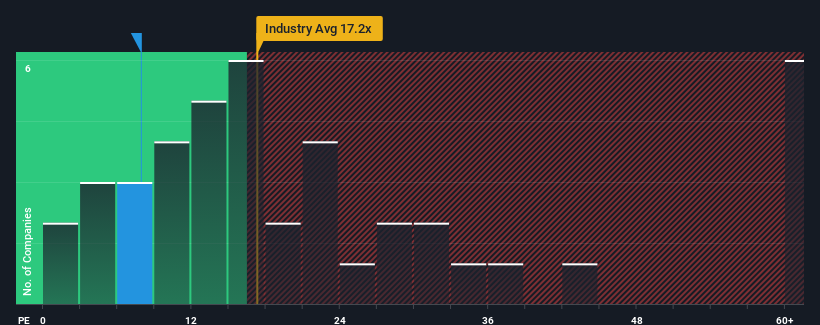

株価収益率(PER)7.9倍の今村証券。(日本の企業の半数近くがPER15倍以上であり、PER24倍以上も珍しくないことを考えると、今村証券株式会社(東証:7175)は現時点では強気のシグナルを発しているのかもしれない。 しかし、PERが低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

今村証券はこのところ業績が非常に伸びており、業績も好調だ。 PERが低いのは、この好調な業績が近い将来、市場全体をアンダーパフォームするかもしれないと投資家が考えているからかもしれない。 そうでないなら、既存株主は今後の株価の方向性をかなり楽観視できる。

成長は低PERに見合うか?

PERを正当化するためには、今村証券は市場を引き離す伸び悩みを示す必要がある。

振り返ってみると、昨年は57%という異例の増益を達成した。 しかし、3年間のEPSは46%も縮小しており、その遅れを取り戻すのに苦労している。 つまり、残念なことに、同社はその間に収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

この中期的な収益軌跡を、より広範な市場の1年間の拡大予想11%と比較すると、不愉快なものであることがわかる。

この点を考慮すると、今村証券のPERが他社の大半を下回るのは理解できる。 とはいえ、業績が逆行する中、PERが底を打った保証はない。 収益性が改善しなければ、PERはさらに低下する可能性がある。

要点

一般的に、投資判断に際して株価収益率を深読みしないよう注意したいが、株価収益率は他の市場参加者がその企業についてどう考えているかを明らかにすることができる。

予想通り、今村証券を調査したところ、中期的な収益縮小が低PERの一因であることが分かった。 現段階では、投資家は高いPERを正当化できるほど業績改善の可能性は大きくないと見ている。 最近の中期的な収益トレンドが続くとすれば、この状況で株価が近い将来どちらかの方向に大きく動くとは考えにくい。

その他のリスクについてはどうだろう?どんな企業にもあるものだが、 今村証券には知って おくべき 警告サインが1つ ある。

今村証券よりも良い投資先が見つかるかもしれません。可能性のある候補を選びたい方は、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Imamura Securities が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.