日経平均株価は0.5%上昇したが、TOPIXは1.0%下落した。こうした中、日銀の追加利上げ観測と円高が市場心理を左右する重要な要因となっている。 こうした環境下、インサイダー保有比率の高い成長企業は、経営陣と株主の利害の強い一致を示すことが多く、特に魅力的である。本稿では、インサイダー保有比率が高いだけでなく、最大20%の利益成長を遂げている日本の成長企業3社を紹介する。

インサイダー保有率の高い日本の成長企業トップ 10

| 企業名 | インサイダー保有率 | 収益成長率 |

| 日本マイクロニクス (TSE:6871) | 15.3% | 32.7% |

| ほっとリンク (東証:3680) | 27% | 61.5% |

| 霞が関キャピタル (東証:3498) | 34.7% | 43.5% |

| メドレー (東証:4480) | 34% | 30.4% |

| カナミックネットワークLTD (東証:3939) | 25% | 28.3% |

| エクサウィザーズ (東証:4259) | 22% | 75.2% |

| マネーフォワード (東証:3994) | 21.4% | 68.1% |

| ロードスターキャピタル株式会社 (東証:3482) | 33.8% | 24.3% |

| エアロエッジ (TSE:7409) | 10.7% | 25.3% |

| ソラコム (東証:147A) | 16.5% | 54.1% |

インサイダー保有率の高い急成長中の日本企業93銘柄のリストを見るにはここをクリック。

スクリーナーから選ばれた銘柄の一部をご紹介しよう。

ベイカレント・コンサルティング (TSE:6532)

シンプリー・ウォール・ストリート・グロース・レーティング★★★★☆☆

概要ベイカレント・コンサルティングは日本でコンサルティング・サービスを提供し、時価総額は7,781億8,000万円。

事業内容ベイカレント・コンサルティングは、日本で提供されるコンサルティング・サービスから収益を得ている。

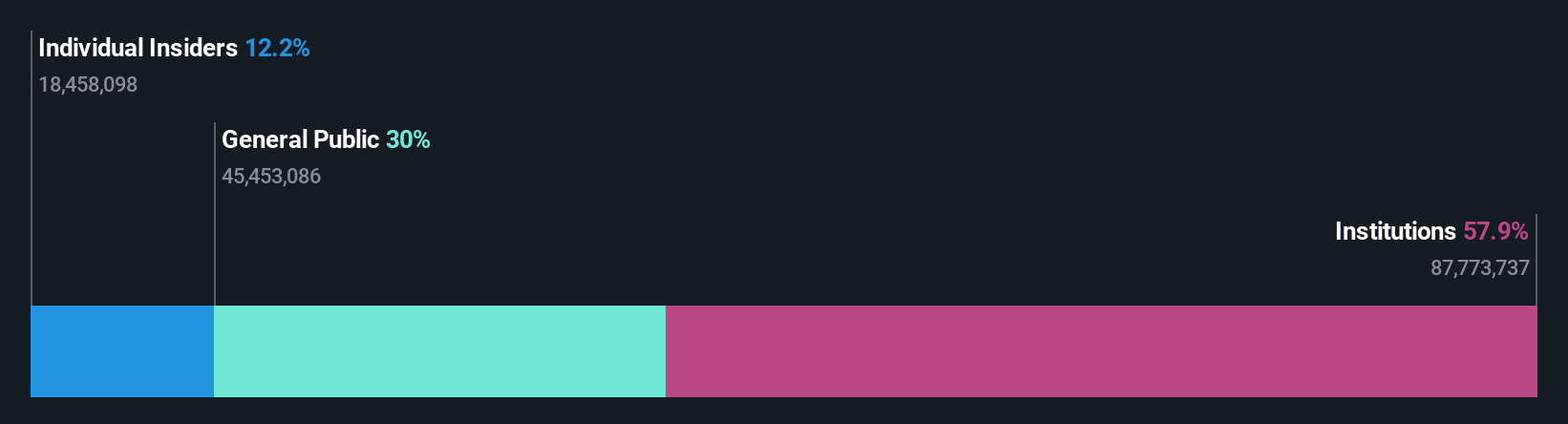

インサイダー保有率13.9%

利益成長率予想年率18.8

日本でのインサイダー保有率が高い成長企業であるベイカレント・コンサルティングは、推定公正価値より46%低い価格で取引されている。直近のインサイダー売買は多くないものの、同社の業績は過去1年間で16.8%成長し、年率18.77%で成長すると予想され、日本市場平均の8.7%を上回る。しかし、収益の伸びは20%より鈍化すると予想されているが、それでも市場平均の4.3%よりは高い。

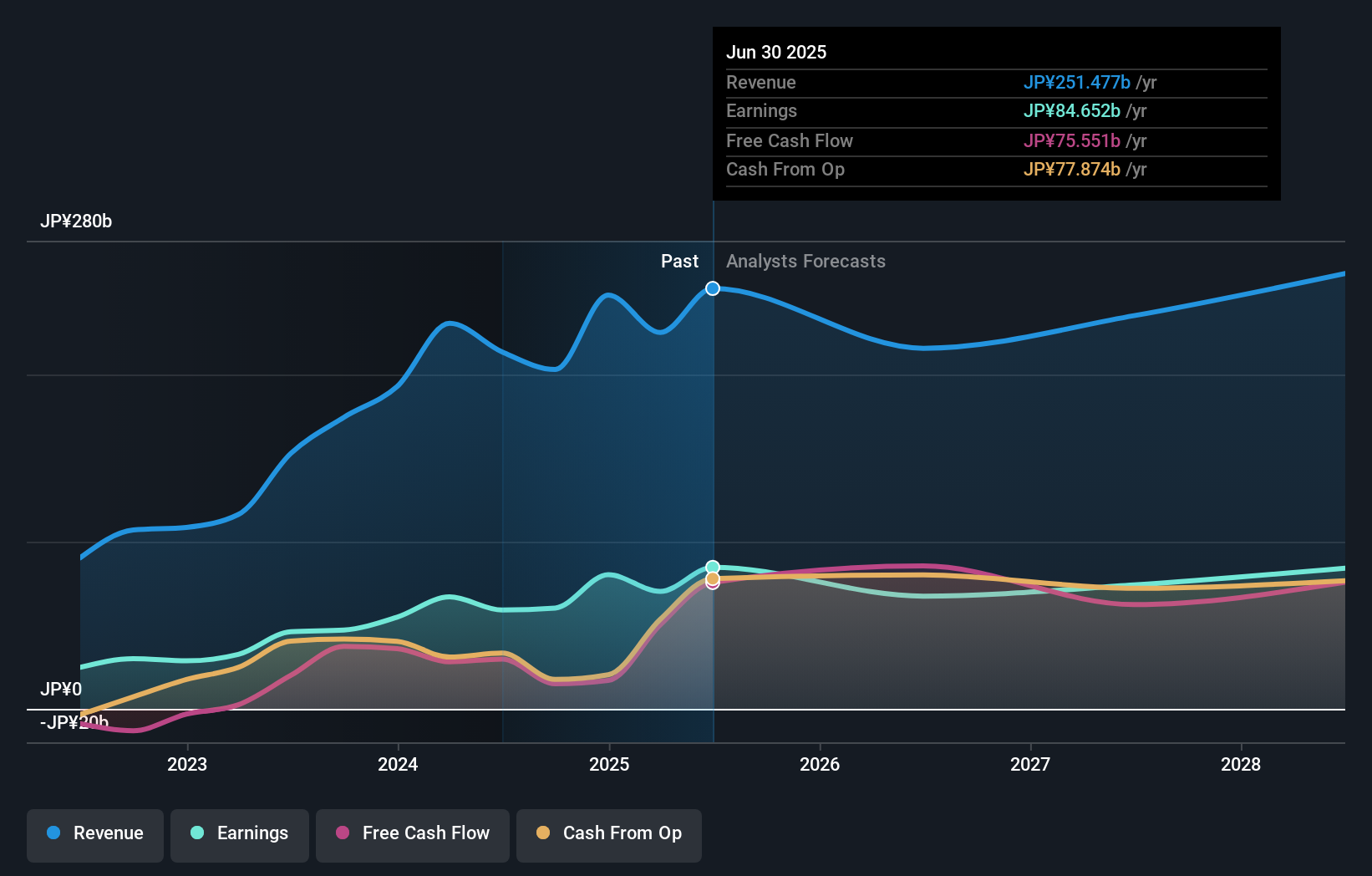

レーザーテック (TSE:6920)

シンプリー・ウォール・ストリート・グロース・レーティング★★★★★☆

概要検査・計測機器の設計・製造・販売を国内外で展開。

事業内容事業内容:検査・計測装置の設計・製造・販売事業における売上高は2,135億1,000万円。

インサイダー保有率11.8%

利益成長率予想年率20.1

インサイダー保有比率が高い同社は、過去3ヶ月間株価の変動が激しかった。にもかかわらず、同社の収益は昨年28%増加し、日本市場の平均8.7%を上回る年率20.06%の増加が予想されている。同社は16.7%の増収を見込んでおり、市場平均の4.3%を上回る。最近の役員退任と増配は、2025年度の堅調な財務ガイダンスの中で、社内の変化と株主還元を浮き彫りにしている。

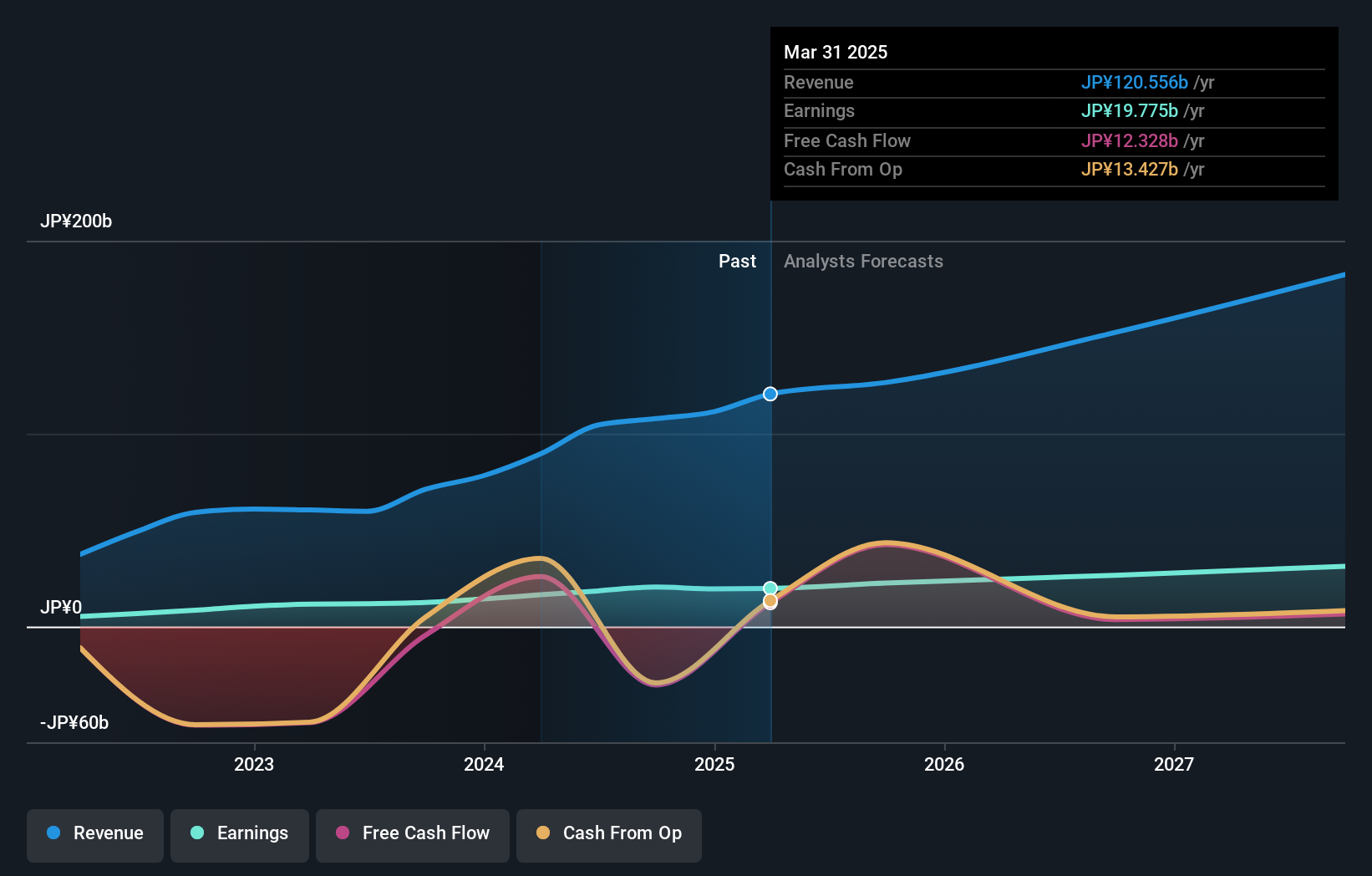

フィナンシャル・パートナーズグループ (TSE:7148)

シンプリー・ウォール・ストリート・グロース・レーティング★★★★☆☆

概要株式会社フィナンシャル・パートナーズ・グループ(FPG)は、時価総額1,804億1,000万円で、子会社を通じて日本で様々な金融商品・サービスを提供している。

事業内容株式会社フィナンシャル・パートナーズ・グループは、子会社を通じ、日本で様々な金融商品・サービスを提供し、収益を上げている。

インサイダー保有率31.4%

利益成長率予想年率14.1

フィナンシャル・パートナーズ・グループ・リミテッドは、インサイダー保有率が高く、日本市場平均の8.7%を上回る年率14.06%の増益を予想し、成長に向けたポジションを確立している。同社は最近、2024年度の売上高ガイダンスを995億円 に上方修正し、今治市に営業拠点を新設すると発表した。高い負債水準と不安定な株価にもかかわらず、PERは市場の13.2倍に対し9.8倍と有利な水準で取引されている。

- フィナンシャル・パートナーズ・グループの可能性については、当社の収益成長レポートで詳しく見てみよう。

- バリュエーションレポートによると、フィナンシャル・パートナーズ・グループLtdの株価は割安な方かもしれない。

次のステップ

- このリンクをクリックすると、「インサイダー保有率の高い急成長日本企業93社」の全スペクトルにアクセスできます。

- あなたの資産構成にこれらの銘柄はありますか?シンプリー・ウォールセントのポートフォリオの分析力を活用し、これらの企業がどのように変化しているかを360度見渡すことができます。

- シンプリー・ウォールセントを利用して、賢い投資家のコミュニティーに参加しましょう。無料で、世界市場に関する専門家レベルの分析を提供します。

他の投資先をお探しですか?

- まだアナリストの注目を集めていない高業績の小型株を探そう。

- 潜在的な市場の乱高下を乗り切るために、信頼できる収入源を提供する堅実な配当支払企業でポートフォリオを分散させる。

- 有望なキャッシュフローの可能性を持ちながら、公正価値よりも低い価格で取引されている企業を見つける。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、偏りのない方法論を用い、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。本分析は、インサイダーが直接保有する株式のみを対象としています。 本分析は、インサイダーが直接保有する株式のみを対象としており、法人および/または信託事業体などの他の手段を通じた間接保有株式は含まれません。 引用されているすべての予想収益成長率は、1~3年間の年率換算(1年当たり)成長率です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、BayCurrent Consulting が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご関心がおありですか?私たちに直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.