バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、それを骨抜きにしない。 事業が破綻するときには負債が絡むことが多いのだから、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然だ。 シルバーライフ株式会社(東証:9262)の貸借対照表を見てみよう。(東証:9262)は事業において負債を使用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

借入金は、事業が新たな資本やフリー・キャッシュ・フローで返済するのが困難になるまで、事業を支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合、悪影響は生じない。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

シルバーライフの純負債は?

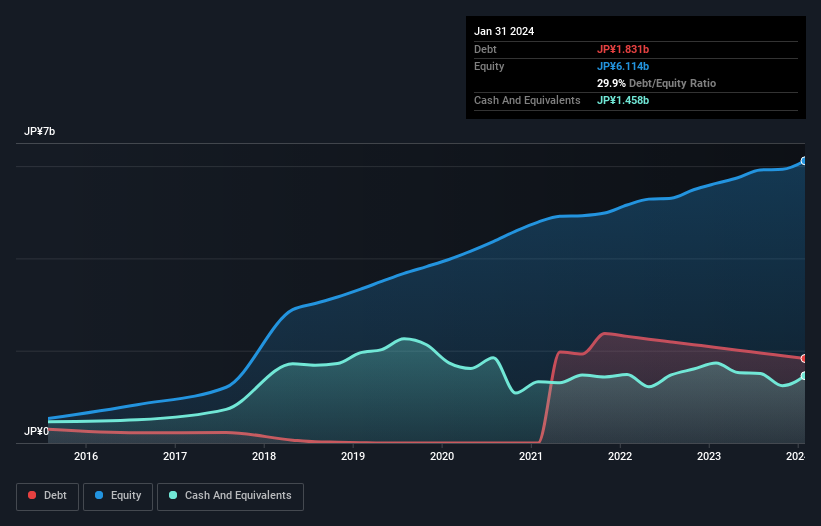

2024年1月時点の有利子負債は18.3億円で、前年の20.7億円から減少している。 ただし、手元資金が14.6億円あるため、純有利子負債は3.73億円と少ない。

シルバーライフのバランスシートはどの程度強固か?

直近の貸借対照表によると、12カ月以内に返済期限が到来する負債が16億円、12カ月以 降に返済期限が到来する負債が17億6,000万円ある。 これらの債務と相殺される現金14億6,000万円と12ヶ月以内に支払う債権9億8,900万円がある。 つまり、負債は現金と短期債権を合わせて9億1,500万円多い。

もちろん、シルバーライフの時価総額は105億円であるため、これらの負債は管理可能であろう。 しかし、十分な負債があるため、株主には今後もバランスシートを注視するよう勧めたい。

私たちは、純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割った値と、EBIT(金利・税金・減価償却費控除前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定している。 このように、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

シルバーライフの純負債はEBITDAのわずか0.26倍で、汗をかくことなくレバレッジを拡大できることを示唆している。 しかし、本当にすごいのは、昨年1年間で、支払った利息よりも実際に受け取った利息の方が多いということだ。 つまり、この会社がキュウリのように冷静でいながら負債を負うことができるのは間違いない。 また、シルバーライフは昨年、EBITを14%増加させ、負債の負担を軽くしている。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、シルバーライフが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 ですから、もしあなたが将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができます。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そのため、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 過去3年間、シルバーライフは大量の現金を消費した。 投資家は間違いなく、やがてこの状況が逆転することを期待しているが、それは明らかに、負債の使用がよりリスキーであることを意味する。

我々の見解

我々が見たところ、シルバーライフのEBITからフリー・キャッシュフローへの転換は容易ではなさそうだ。 特に、金利カバー率には目を見張るものがある。 このような様々なデータを考慮すると、シルバーライフは負債を管理しやすい状況にあると思われる。 しかし、注意すべき点がある。負債水準は、継続的な監視を正当化するのに十分なほど高いと思われる。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、投資リスクのすべてが貸借対照表にあるわけではない。 シルバーライフは 、 私たちの投資分析において2つの警告サインを示して います。

負債を負うことなく利益を成長させるビジネスへの投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長ビジネスの 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Silver Life が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.