すでに好調に推移しているにもかかわらず、アサクマ株式会社(東証:7678)の株価はこの30日間で29%上昇し、力強く推移している。 直近1ヶ月の上昇率は、昨年1年間の上昇率130%の頂点に立つ。

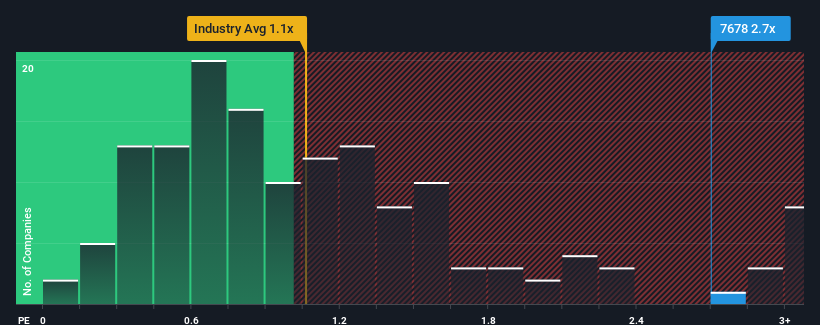

日本のホスピタリティ業界の半数近くがPER(株価収益率)1.1倍を下回る中、株価が急騰しているのだから、PER2.7倍のアサクマは研究する価値のない銘柄かもしれない。 しかし、P/S が高いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要である。

アサクマホールディングスのPERは株主にとって何を意味するのか?

アサクマは最近、順調に収益を伸ばしている。 P/Sレシオが高いのは、投資家が、この立派な収益成長が近い将来、より広い業界をアウトパフォームするのに十分であると考えているためである可能性がある。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

同社の収益、収入、キャッシュフローの全体像を知りたいですか?それなら、アサクマホールディングスの無料 レポートを ご覧ください。収益予測は高いP/Sレシオに見合うか?

アサクマホールディングスのようなP/Sレシオが妥当とみなされるためには、企業が業界をアウトパフォームしなければならないという前提が内在している。

昨年度の収益成長率を検証してみると、同社は23%という驚異的な伸びを記録している。 しかし、直近の3年間はまったく伸びなかったため、全体としてはそれほど大きくはない。 従って、株主は不安定な中期成長率に過度の満足はしていないだろう。

今後12ヶ月で12%の成長が予測される業界と比較すると、最近の中期的な年率換算収益実績から、同社の勢いは弱くなっている。

こうした情報から、アサクマが業界より高いP/Sで取引されていることが気になる。 どうやら、同社の投資家の多くは、最近の状況からは想像できないほど強気で、いくら高くても株を手放したくないようだ。 PERが最近の成長率に見合った水準まで下落した場合、既存株主は将来的に失望を味わう可能性が高い。

アサクマのP/Sから何を学ぶか?

アサクマの株価は大きく上昇し、P/S は大幅に上昇した。 株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

アサクマ・コーポレーションが現在、業界に比べて高いP/Sで取引されているのは奇妙なことだ。 この収益実績がこのようなポジティブなセンチメントを長く支えることはないだろうからだ。 中期的な業績が大幅に改善しない限り、P/Sレシオが妥当な水準まで低下するのを防ぐのは難しいだろう。

その他のリスクについてはどうだろうか?どの企業にもあるものだが、 アサクマホールディングスには2つの注意点が ある。

これらのリスクによって、アサクマホールディングスに対するご意見を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるのかをご確認ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、AsakumaLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.