株価の反応が鈍いのは、アサクマ(東証:7678)の好決算にサプライズがなかったことを示唆している。 当社の分析によると、投資家は有望な情報を見逃している可能性がある。

アサクマホールディングスの収益に対するキャッシュフローの検証

企業がどれだけ利益をフリーキャッシュフロー(FCF)に変換しているかを測定するために使用される1つの主要な財務比率は、発生率である。発生比率は、ある期間の利益からFCFを差し引き、その結果をその期間の平均営業資産で割ったものである。 この比率は、企業の利益がFCFをどれだけ上回っているかを示している。

従って、発生比率がマイナスの会社は良い会社で、プラスの会社は悪い会社ということになる。 しかし、発生主義的な比率がむしろ高い場合には注意が必要である。 というのも、発生比率が高いと利益が減少したり、利益が伸び悩んだりする傾向があるという学術的な研究もあるからだ。

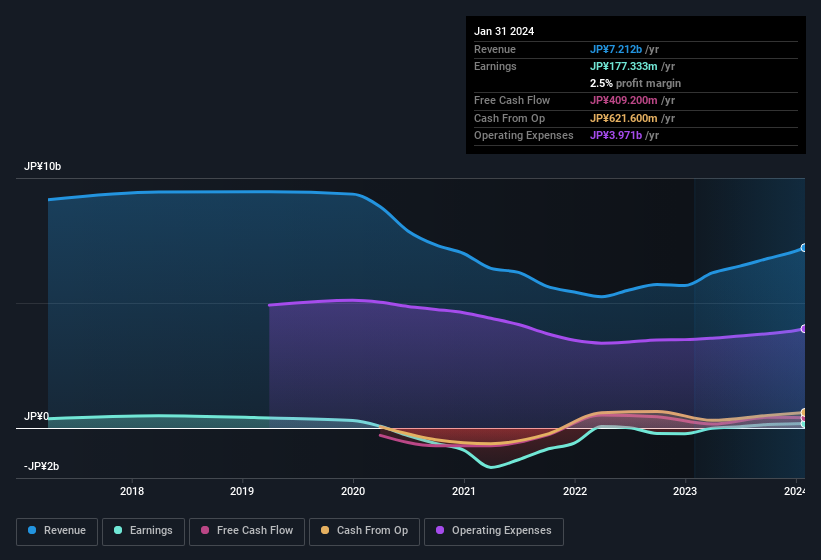

アサクマは2024年1月期の発生主義比率が-0.35である。 したがって、法定利益はフリー・キャッシュフローを大幅に下回っている。 実際、直近1年間のフリーキャッシュフローは4億900万円で、1億7730万円の利益を大きく上回っている。 あさくまの株主は、フリー・キャッシュ・フローが過去1年間に改善したことを喜んでいるに違いない。 とはいえ、これにはまだ続きがある。 発生比率は、少なくとも部分的には、法定利益に対する特別項目の影響を反映している。

注:投資家は常にバランスシートの強さをチェックすることをお勧めします。ここをクリックすると、アサクマホールディングスのバランスシート分析がご覧いただけます。

特殊項目の利益への影響

アサクマは直近1年間で64百万円の特別損益を計上した。 非現金費用を含む特別損益が発生した場合、発生比率が高くなることが予想されるが、今回のケースはまさにそれである。 異常項目が会社の利益を犠牲にするのは決して良いことではないが、上向きに考えれば、事態は早晩改善するかもしれない。 何千もの上場企業を調査した結果、異常項目は一過性のものであることが非常に多いことがわかった。 そして、これらの項目が珍しいと考えられていることを考えれば、それは驚きではない。 もしアサクマがこうした異常な費用を繰り返さないのであれば、他のすべてが同じであれば、来年は増益になると予想される。

アサクマの利益について

アサクマは、発生率や特殊要因を考慮すると、法定実効利益が同社の収益力を誇張している可能性は低いと考える。 これらの要因から、アサクマの潜在的な収益力は、法定利益と同程度か、おそらくそれ以上であると考える! アサクマについてもっと知りたい方は、アサクマが抱えるリスクについて知っておくことが重要です。 どんな企業にもリスクはありますが、今回はアサクマについて知っておくべき2つの注意点をご紹介します。

アサクマ・コーポレーションは、その業績を実際よりも良く見せることができる特定の要因に焦点を当てて検証してきた。そして見事に合格した。 しかし、もしあなたが些細なことに心を集中させることができるのであれば、まだまだ発見できることがあるはずだ。 株主資本利益率(ROE)が高いことが優良企業の証と考える人もいる。 少し調べる必要があるかもしれないが、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダーが買っている銘柄のリストが役に立つかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、AsakumaLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.