株式会社サイゼリヤ(東証:7581)が好決算を出したにもかかわらず、投資家は失望したようだ。(サイゼリヤ(東証:7581)が好決算を発表したにもかかわらず、投資家は圧倒されたようだ。 我々の分析によれば、投資家は楽観的であるべきである。

サイゼリヤの収益にズームイン

多くの投資家は、キャッシュフローから発生比率を聞いたことがないと思いますが、実際には、一定期間中に企業の利益がフリーキャッシュフロー(FCF)によってどれだけバックアップされているかを示す有用な指標です。 発生比率を求めるには、まず、ある期間の利益からFCFを差し引き、その数字をその期間の平均営業資産で割る。 この比率は、企業の利益のうち、フリー・キャッシュフローに裏付けられていないものがどれだけあるかを示している。

つまり、発生主義比率がマイナスであることは良いことであり、その企業が利益から想像されるよりも多くのフリーキャッシュフローをもたらしていることを示している。 発生主義比率がプラスであることは、一定レベルの非現金利益を示すので問題ないが、発生主義比率が高いことは、紙の利益がキャッシュフローに見合わないことを示すので、間違いなく悪いことである。 注目すべきは、一般的に言って、発生主義比率が高いことは目先の利益にとって悪い兆候であることを示唆するいくつかの学術的根拠があることである。

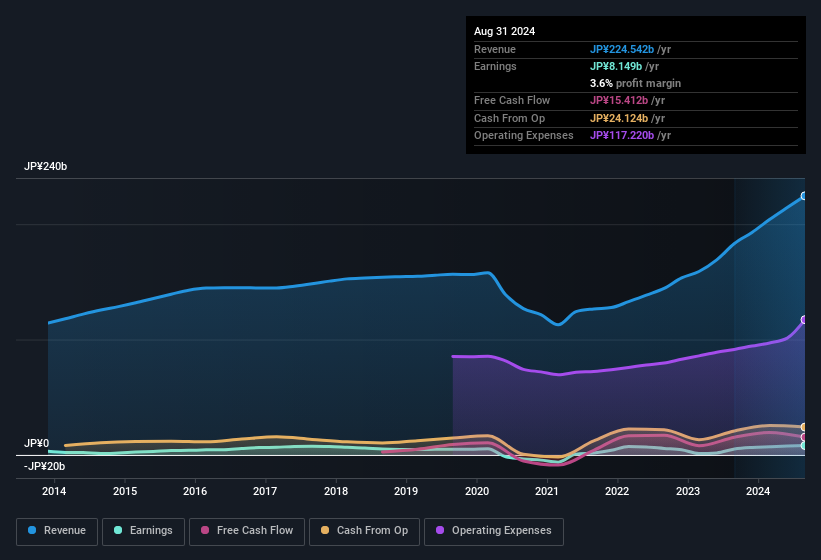

2024年8月までの1年間で、サイゼリヤの発生率は-0.16であった。 このことは、同社のキャッシュ・コンバージョンが非常に良好であり、昨年度の収益がフリー・キャッシュ・フローを大幅に下回っていることを示唆している。 実際、昨年度のフリー・キャッシュ・フローは 150 億円で、法定利益の 81.5 億円を大幅に上回っている。 サイゼリヤのフリー・キャッシュ・フローは前年比横ばいである。 しかし、それだけではない。 未払法人税等比率は、少なくとも部分的には、法定利益に対する特別損益の影響を反映している。

そうなると、アナリストが将来の収益性をどう予測しているのか気になるところだ。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

異常項目の利益への影響

サイゼリヤの直近1年間の利益は、16億円の特殊項目によって減少しており、これが特殊項目によって反映されるように、高いキャッシュコンバージョンを生み出すのに役立っている。 これは、現金支出を伴わない費用でペーパー利益が減少している企業で予想されることだ。 異常項目による控除は第一に残念なことだが、明るい兆しもある。 世界中の上場企業の大半を分析したところ、重要な異常項目は繰り返されないことが多いことがわかった。 そして、これらの項目が異常とみなされることを考えれば、それはほとんど驚きではない。 もしサイゼリヤが異常な支出を繰り返さないのであれば、他のすべてが同じであれば、来年は増益になると予想される。

サイゼリヤの利益パフォーマンスについての見解

サイゼリヤの発生率や特殊要因を考慮すると、法定開示上の利益は同社の収益力を誇張するものではないと思われる。 これらの要素を総合すると、サイゼリヤの基礎的収益力は、少なくとも法定開示数値が示すほど優れていると言える。 最終的に、この記事は過去のデータに基づいて意見を述べた。しかし、アナリストがどのような将来予測を立てているかを考えることも素晴らしいことです。 そこで、アナリストの予測を表したグラフを無料でご覧ください。

サイゼリヤの検証では、同社の業績を実際よりも良く見せることができる特定の要因に焦点を当てた。そして見事に合格した。 しかし、些細なことに心を集中させることができるのであれば、発見できることは常にある。 株主資本利益率(ROE)が高いことが優良企業の証と考える人もいる。 そこで、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有率の高い銘柄のリストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、SaizeriyaLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.