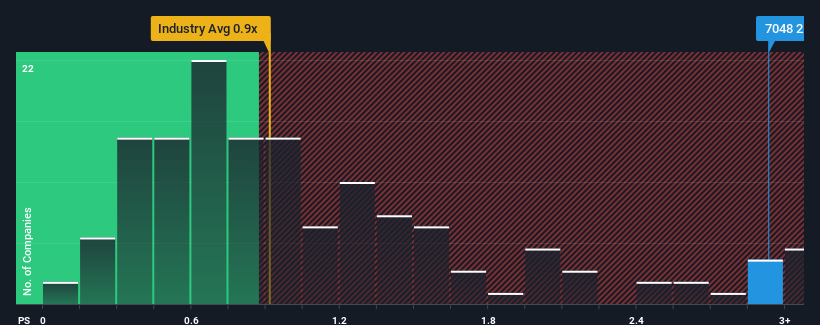

ホスピタリティ業界の半数近くがPER(株価収益率)0.9倍を下回っている中、PER2.9倍の株式会社ベルトラ(東証:7048)は完全に避けるべき銘柄と言えるかもしれない。 しかし、P/Sがかなり高いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要である。

VELTRAの最近の業績は?

ベルトラは最近、実に速いペースで収益を伸ばしており、確かに素晴らしい業績を上げている。 P/Sレシオが高いのは、投資家がこの力強い収益成長が近い将来、業界全体を上回るのに十分だと考えているからだろう。 もしそうでなければ、既存株主は株価の存続可能性について少し神経質になっているかもしれない。

アナリストの予測はないが、ベルトラの収益、売上高、キャッシュフローに関する無料 レポートをチェックすれば、最近のトレンドが同社を将来に向けてどのように設定しているかを知ることができる。VELTRAの収益成長トレンドは?

VELTRAのようなP/Sレシオが妥当とみなされるためには、企業が業界をはるかに上回る必要があるという前提が内在している。

まず振り返ってみると、同社は昨年92%という驚異的な収益成長を遂げた。 直近の3年間でも、驚異的な短期業績に助けられ、全体として驚異的な増収を記録している。 したがって、最近の収益成長は同社にとって見事なものであったと言える。

その最近の中期的な収益の軌跡を、業界の1年間の成長予測11%と比較すると、同社の方が明らかに魅力的であることがわかる。

これを考慮すれば、ベルトラのP/Sが同業他社に比べて高いのも理解できなくはない。 投資家の多くは、この力強い成長が続くと予想し、株価を高く買おうとしているようだ。

ベルトラのP/Sから何がわかるか?

一般的に、投資判断の際に株価売上高比率を深読みすることには注意が必要だが、他の市場参加者がその企業についてどう考えているかについては、株価売上高比率から多くを読み取ることができる。

ヴェルトラが過去3年間に経験した力強い収益成長が現在の業界見通しより優れていることを考えれば、高いP/Sを支えることができるのは当然だ。 現段階では、投資家は、将来も収益が伸び続ける可能性が、P/Sを高くするのに十分なほど大きいと感じている。 同社の収益力に重大な変化がない限り、株価は引き続き上昇を続けるだろう。

このパレードに水を差すつもりはないが、ヴェルトラの注意すべき4つの兆候(1つはちょっと不愉快!)も見つけた。

これらのリスクによって、VELTRAに対するご意見を再考されるのであれば、当社の対話型優良銘柄リストをご覧になり、他にどんな銘柄があるのか見当をつけていただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、VELTRA が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.