株式会社ウォッシュハウス(TSE:6537)の株価は、不安定な時期があったにもかかわらず、今月は28%も上昇した。 さらに振り返ってみると、この1年間で株価は38%上昇している。

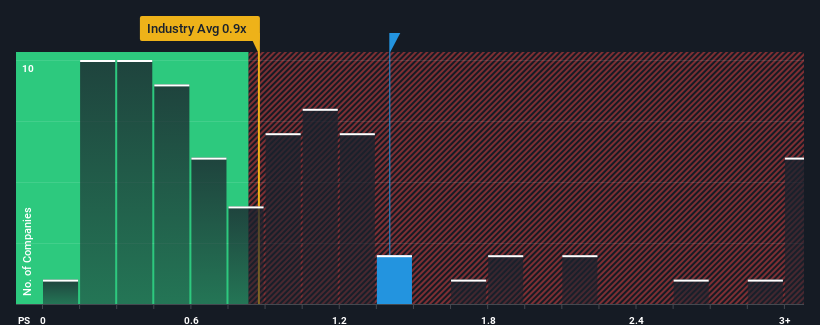

日本のコンシューマーサービス業界の半数近くがPER(株価収益率)0.9倍以下の中、株価が急騰しているのだから、PER1.4倍の洗足学園は研究する価値のない銘柄と思われるかもしれない。 とはいえ、P/S が高いことに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

WashhouseLtd の最近のパフォーマンスは?

ウォッシュハウスの収益は、ここ1年、目に見える成長がなく、印象に残らないと言わざるを得ない。 多くの人が、今後1年間で、印象の悪い収益実績が改善されることを期待しているため、P/Sが暴落せずに済んでいるのかもしれない。 そうでなければ、特別な理由もなく、かなりの高値を支払っていることになる。

WashhouseLtdのアナリスト予想はないが、この無料 データ豊富なビジュアライゼーションで 、同社の収益、収入、キャッシュフローの状況をご覧いただきたい。収益予測は高いP/Sレシオに見合うか?

WashhouseLtdのように高いP/Sが本当に安心できるのは、会社の成長が業界を凌駕する軌道に乗っている時だけでしょう。

昨年度の売上高を見直すと、同社は1年前とほとんど乖離のない業績を計上している。 改善されたとはいえ、同社が陥っていた穴から抜け出すには十分ではなく、売上高は全体で3年前より12%減少した。 従って、株主は中期的な収益成長率に不安を感じたことだろう。

今後12ヶ月で12%の成長が予測される業界と比較すると、最近の中期的な収益実績に基づく同社の下降モメンタムは悲観的なものだ。

これを考えると、WashhouseLtdのP/Sが他社の大半を上回っているのは憂慮すべきことだ。 どうやら、同社の投資家の多くは、最近の状況からは想像できないほど強気で、いくら高くても株を手放したくないようだ。 P/Sが最近のマイナス成長率に見合った水準まで下落すれば、既存株主は将来的に失望を味わう可能性が非常に高い。

WashhouseLtdのP/Sに関する結論

WashhouseLtdの株価は北方向に大きく前進したが、その結果P/Sは上昇している。 通常、投資判断の際に株価売上高比率を深読みしないよう注意したいが、他の市場参加者がその企業についてどう考えているかがよく分かる。

WashhouseLtdの直近の収益が中期的に減少傾向にあることから、現在予想よりもはるかに高いP/Sで取引されていることが分かった。 投資家が減収を念頭に置いているため、センチメントが悪化し、P/Sが予想される水準に戻る可能性はかなり高い。 最近の中期的な状況が著しく改善しない限り、投資家は株価をフェアバリューと受け止めるのは難しいだろう。

例えば、 WashhouseLtdには2つの警告サイン (そして 1つはちょっと不愉快なサイン)がある。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。収益性の向上があなたの考える素晴らしい企業と一致するなら、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

If you're looking to trade WashhouseLtd, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、WashhouseLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は、一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.