チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、賢い投資家たちは、倒産につきものの負債が、企業の危険性を評価する上で非常に重要な要素であることを知っているようだ。 レアジョブ(東証:6096)は貸借対照表に負債を計上している。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債が問題となるのはどのような場合か?

有利子負債やその他の負債が事業にとってリスクとなるのは、フリーキャッシュフローや魅力的な価格での資本調達によってその負債を容易に履行できない場合である。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(しかし依然としてコストのかかる)状況は、単に負債をコントロールするために、企業が安い株価で株主を希薄化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

レアジョブの純負債は?

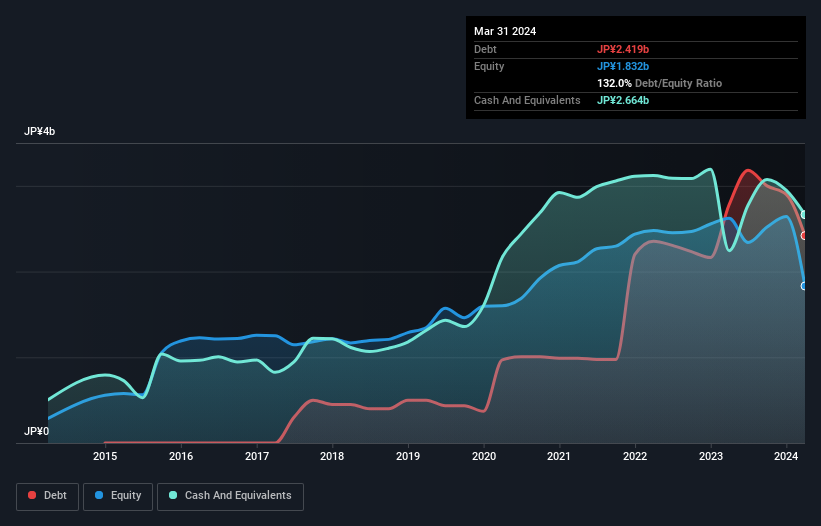

レアジョブの負債額は2024年3月時点で24.2億円と、1年前の27.8億円から減少している。 一方、現金は26.6億円あり、ネットキャッシュは2.45億円ある。

レアジョブのバランスシートの健全性は?

直近の貸借対照表によると、レアジョブの負債は12ヵ月以内に19.7億円、12ヵ月超に24.5億円となっている。 一方、現金は26億6,000万円、1年以内に期限の到来する債権は6億6,100万円。 つまり、現金と(短期)債権の合計より負債の方が11億円多い。

レアジョブの企業価値は35.8億円であるため、この赤字はそれほど悪くはない。 しかし、レアジョブの負債が過大なリスクをもたらしている兆候には注意を払いたい。 レアジョブは注目に値する負債を抱える一方、負債よりも現金の方が多いため、負債を安全に管理できると確信している。

さらに、レアジョブは昨年、EBITを204%伸ばした。 この成長が維持されれば、数年後の負債はさらに管理しやすくなるだろう。 負債水準を分析する場合、貸借対照表から始めるのは当然である。 しかし、バランスシートが将来どのように維持されるかを左右するのは、レアジョブの収益である。 レアジョブの収益についてもっと知りたければ、この長期収益推移グラフをチェックする価値があるだろう。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 レアジョブは貸借対照表上、ネットキャッシュを保有しているかもしれないが、金利・税引き前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 過去3年間で、レアジョブはEBITの81%に相当するフリーキャッシュフローを記録した。 これは、通常予想されるよりも強力なものである。

まとめ

レアジョブのバランスシートは負債総額が多いため、特に強いとは言えないが、2億4,500万円のネットキャッシュがあることは明らかにプラスである。 さらに、EBITの81%をフリーキャッシュフローに転換し、6億7,400万円を獲得している。 では、レアジョブの負債はリスクなのだろうか?我々にはそうは見えない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、すべての投資リスクがバランスシートの中にあるわけではありません。 そのため、 我々がレアジョブで見つけた 2つの警告サインに 注意すべきである。

もちろん、あなたが負債を背負わずに株式を購入することを好むタイプの投資家であるならば、躊躇することなく、当社の純現金成長株の独占リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、RareJob が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.