株式会社IBJ(東証:6071)の株主は、株価が40%の上昇を記録し、以前の低迷から回復した素晴らしい月であったことに興奮しているだろう。 直近の上昇にかかわらず、年間株価収益率4.8%はそれほど印象的ではない。

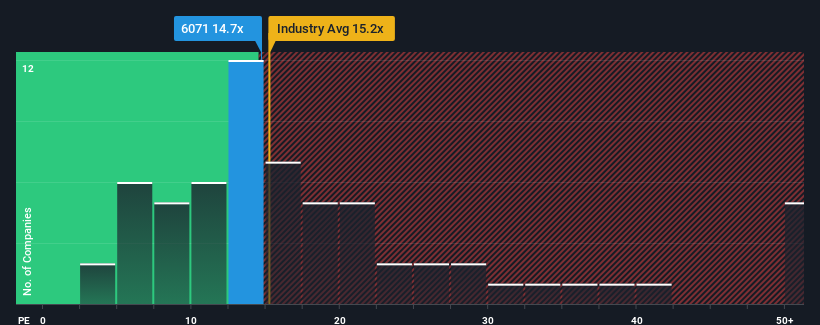

これだけ株価が急騰しても、日本の株価収益率(PER)の中央値が約14倍である中、IBJの株価収益率(PER)14.7倍を特筆に値すると考える人はまだ多くないだろう。 これは眉唾ではないかもしれないが、もしPERが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

IBJの最近の収益成長は市場並みである。 多くの人が平凡な業績が続くと予想しており、それがPERを抑えているようだ。 IBJが好きなら、少なくともこの水準が維持されることを望むだろう。

IBJの成長トレンドは?

IBJのようなPERが妥当とみなされるためには、企業が市場にマッチしていなければならないという前提がある。

昨年度の利益成長率を検証すると、IBJは13%増となった。 喜ばしいことに、EPSも過去12ヶ月間の成長のおかげもあり、3年前と比較して合計で113%増加している。 したがって、株主はこうした中期的な利益成長率を歓迎したことだろう。

展望に目を向けると、今後3年間は毎年3.9%の成長が見込まれる。 一方、他の市場では年率9.4%の成長が予想されており、その魅力は際立っている。

これを考慮すると、IBJのPERが他の大多数の企業と同水準にあるのは不思議だ。 大半の投資家は、かなり限定的な成長期待を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っても構わないと思っているようだ。 このレベルの利益成長はいずれ株価を押し下げるだろうから、この株価を維持するのは難しいだろう。

最終結論

IBJの株価は大幅に上昇し、PERも市場中央値まで回復した。 株価収益率(PER)の威力はバリュエーションではなく、現在の投資家心理と将来への期待を測るものである。

IBJのアナリスト予想を検証したところ、業績見通しが劣っていてもPERにそれほど影響を及ぼしていないことが分かった。 予想される将来の収益が、よりポジティブなセンチメントを長く支える可能性が低いため、現時点ではPERに違和感がある。 このような状況が改善されない限り、この価格を妥当なものとして受け入れるのは難しい。

企業のバランスシートには多くの潜在的リスクが潜んでいる可能性がある。 IBJのバランスシート分析(無料)をご覧ください。

IBJのビジネスの強さについて確信が持てない場合は、私たちの対話型ビジネス・ファンダメンタルズ銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

If you're looking to trade IBJ, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、IBJ が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.