ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 負債過多は破滅につながる可能性があるからだ。 重要なのは、株式会社ビューティ花壇ホールディングス(東証:3041)である。(TSE:3041)は負債を抱えている。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ借金はリスクをもたらすのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できなくなった場合のみである。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より一般的な(しかし、それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合は悪影響はない。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

ビューティ花壇ホールディングスの負債額は?

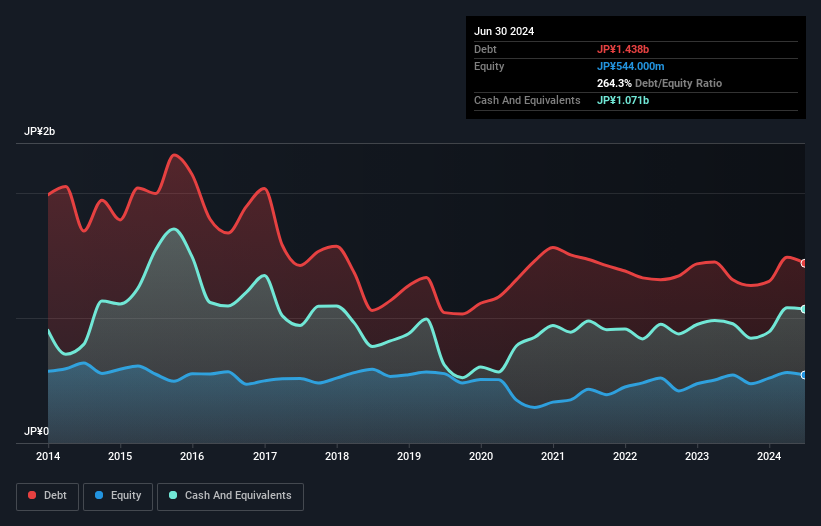

下の画像をクリックすると詳細が表示されるが、2024年6月時点のビューティ花壇ホールディングスの有利子負債は14.4億円で、1年後の13.1億円から増加している。 ただし、手元資金が10.7億円あるため、純有利子負債は約3.67億円と少ない。

ビューティ花壇ホールディングスの負債の推移

直近の貸借対照表を拡大すると、12ヶ月以内に返済期限が到来する負債が12.8億 円、それ以降に返済期限が到来する負債が8.9億円となっている。 一方、現金は10.7億円、1年以内に回収予定の債権は5.63億円となっている。 つまり、負債は現金と短期債権の合計より5億3,900万円多い。

ビューティ花壇ホールディングスの企業価値は17.1億円であり、必要であればバランスシートを補強するのに十分な資本を調達することが可能であろうから、この赤字はそれほど悪いものではない。 しかし、負債の返済能力を注意深く見る価値はある。

企業の収益に対する負債を評価するために、純負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割り、利払い・税引き前利益(EBIT)を支払利息(インタレストカバー)で割って計算する。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレストカバー率)の両方を考慮することです。

ビューティ花壇ホールディングスの有利子負債EBITDA倍率は2.9倍で、EBITで7.0倍をカバーしている。 これを総合すると、負債水準が上昇することは避けたいが、現在のレバレッジを処理することは可能であると考えられる。 株主は、ビューティ花壇ホールディングスのEBITが昨年33%減少したことに留意すべきである。 この収益傾向が続けば、負債を返済するのはジェットコースターに猫を乗せるのと同じくらい簡単だろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、貸借対照表が将来どのように持ちこたえるかを左右するのは、ビューティ花壇ホールディングスの収益である。 そのため、その収益についてもっと知りたければ、長期的な収益推移のグラフをチェックする価値があるかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITがフリー・キャッシュ・フローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間で、ビューティ花壇ホールディングスはEBITの84%に相当するフリーキャッシュフローを記録した。 これは、通常予想されるよりも強力なものである。

当社の見解

ビューティ花壇ホールディングスのEBIT成長率は、今回の分析では実質マイナスだった。 EBITをフリー・キャッシュ・フローに変換する能力がかなり高いことは間違いない。 上記のすべての要因を考慮すると、ビューティ花壇ホールディングスの負債利用には少し慎重さを感じる。 有利子負債には潜在的なリターンの増加というプラス面もあるが、負債水準が株価をよりリスキーにする可能性があることを、株主は間違いなく考慮すべきと考える。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 我々は 、ビューティ花壇ホールディングスの 4つの警告サイン (少なくとも2つは無視できない )を特定した 。

もちろん、もしあなたが負債を背負わずに株式を購入することを好むタイプの投資家であれば、躊躇することなく、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Beauty Kadan Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.