チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクがどの程度かを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、サマンサタバサジャパンリミテッド(東証:7829)も負債を利用している。 しかし、この負債は株主にとって懸念材料なのだろうか?

なぜ負債がリスクをもたらすのか?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済できなければ、その企業は貸し手の言いなりになってしまう。 資本主義の一部には、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスがある。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主を永久に希薄化させることはよくあることだ。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討する。

サマンサタバサジャパンの負債とは?

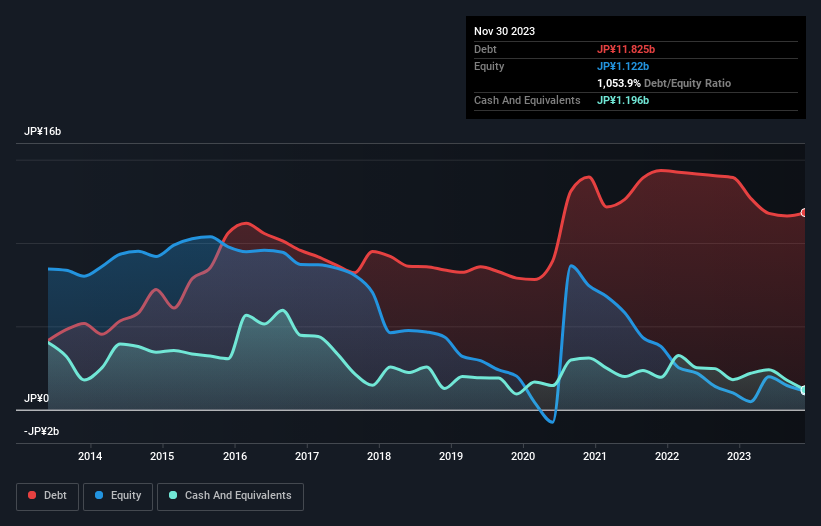

サマンサタバサジャパンの負債額は2023年11月時点で118億円で、1年前の139億円から減少している。 ただし、12億円の手元資金があるため、純有利子負債は約106億円と少なくなっている。

サマンサタバサジャパンのバランスシートの強さは?

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が131億円、それ以 降に返済期限が到来する負債が15.9億円ある。 一方、現金12億円、12カ月以内に返済期限が到来する債権14億1000万円がある。 つまり、現金と期近債権を合わせると121億円の負債がある。

この赤字は67.2億円の会社に影を落としており、まるで巨像がそびえ立つかのようだ。 そのため、株主はこれを注意深く見守る必要がある。 結局のところ、サマンサタバサジャパンは、今日債権者に支払わなければならないとしたら、おそらく大規模な資本増強を必要とするだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、バランスシートが将来どのように維持されるかを左右するのは、サマンサタバサジャパンの収益である。 サマンサタバサジャパンの収益についてもっと知りたければ、長期的な収益推移のグラフをチェックする価値があるだろう。

昨年度のサマンサタバサジャパンの利払い前税引き前利益は赤字で、売上高は8.4%減の240億円だった。 我々は成長を望む。

禁酒

過去12ヶ月間、サマンサタバサジャパンは金利税引前利益(EBIT)が赤字だった。 実際、EBITレベルでは12億円の損失となった。 上記のような負債があることを考えると、サマンサタバサジャパンには神経質にならざるを得ない。 株価に興味を持つ前に、短期的な改善を期待したい。 特に、過去12ヶ月間のフリーキャッシュフローが12億円のマイナスであったからだ。 つまり、この銘柄はリスクが高いということだ。 負債について貸借対照表から学ぶことが多いのは間違いない。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 こうしたリスクを見つけるのは難しい。 サマンサタバサジャパンには3つの警告サイン (うち2つは重大!)がある。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Samantha Thavasa Japan が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.