シャープ株式会社(東証:6753)の株主は、株価が27%の上昇を記録し、以前の低迷から回復した素晴らしい月であったことに興奮しているだろう。 直近の上昇にかかわらず、年間株価収益率3.0%はそれほど印象的ではない。

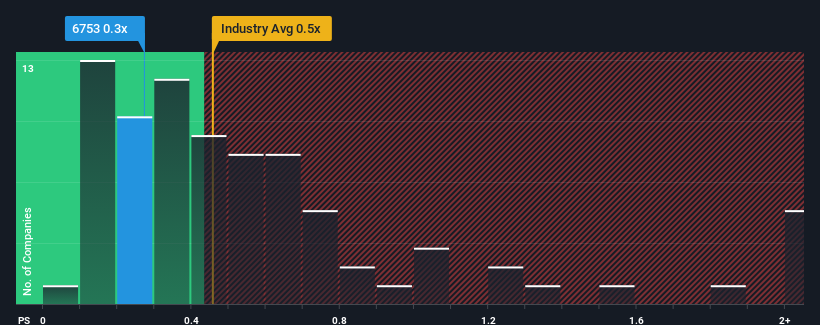

株価が急騰したとはいえ、日本の耐久消費財業界のP/S(株価収益率)中央値が約0.5倍である中、シャープのP/S(株価収益率)0.3倍を特筆に値すると考える人はまだ多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

シャープのパフォーマンス

シャープは最近、収益の減少が、平均的に収益がある程度伸びている他社と比べて見劣りするため、うまくトラッキングできていない。 おそらく市場は、収益不振が改善し、P/Sが低下しないことを期待しているのだろう。 そうでなければ、このような成長プロフィールを持つ企業に比較的高い株価を支払うことになる。

アナリストが考えるシャープの将来が、業界と比較してどのような位置づけにあるかを知りたいですか?その場合は、当社の無料 レポートから始めるとよいだろう。収益予測はP/Sレシオと一致するか?

シャープのようなP/Sレシオが妥当とみなされるためには、企業が業界と一致していなければならないという前提がある。

昨年度の財務を見直したところ、同社の売上高が8.5%減少しているのを見て落胆した。 過去3年間を見ても、総計で8.3%減収しているのだから。 つまり、残念ながら、この3年間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

同社を担当する8人のアナリストによれば、今後3年間は年率4.6%の減収となる見込みだ。 業界では年率1.8%の成長が予測されており、これは残念な結果だ。

これを考慮すると、シャープのP/Sが他の大多数の企業と同水準であることは、いささか憂慮すべきことである。 どうやら同社の投資家の多くは、アナリストの悲観論を否定し、今すぐ株を手放したくないようだ。 これらの株主は、P/Sがマイナス成長見通しに沿った水準まで下落した場合、将来的に失望を味わう可能性が高い。

シャープのP/Sは投資家にとって何を意味するのか?

株価は大幅に上昇し、現在シャープのP/Sは業界中央値の範囲内に戻っている。 株価売上高倍率は株を買うかどうかの決め手にはならないが、収益期待のバロメーターとしてはかなり有能だ。

シャープは現在、減収が予想される企業としては予想以上に高いPERで取引されているようだ。 この点を考慮すると、収益減少が長期にわたってポジティブなセンチメントを支える可能性は低いため、現在のP/Sが正当化されるとは思えない。 減収が株価下落という形で現実化すれば、株主はピンチを感じるだろう。

企業のバランスシートには、多くの潜在的リスクが潜んでいる可能性がある。 シャープのバランスシート分析(無料)では、6つの簡単なチェックで主なリスクの多くを評価することができる。

シャープの事業の強さについて確信が持てない場合は、当社の対話型リストで、事業のファンダメンタルズがしっかりしている他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sharp が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください 。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.