ハワード・マークスは、株価のボラティリティを心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 つまり、ある銘柄のリスクについて考えるとき、負債を考慮する必要があるのは明らかかもしれない。 セガサミーホールディングス(東証:6460) は、事業において負債を使用していることがわかる。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債はいつ問題になるのか?

借入金は、事業が新たな資本またはフリー・キャッシュ・フローで返済することが困難になるまで、事業を支援する。 最終的に、負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 このような事態はあまり一般的ではないが、負債を抱える企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となり得る。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

セガサミーホールディングスの純有利子負債は?

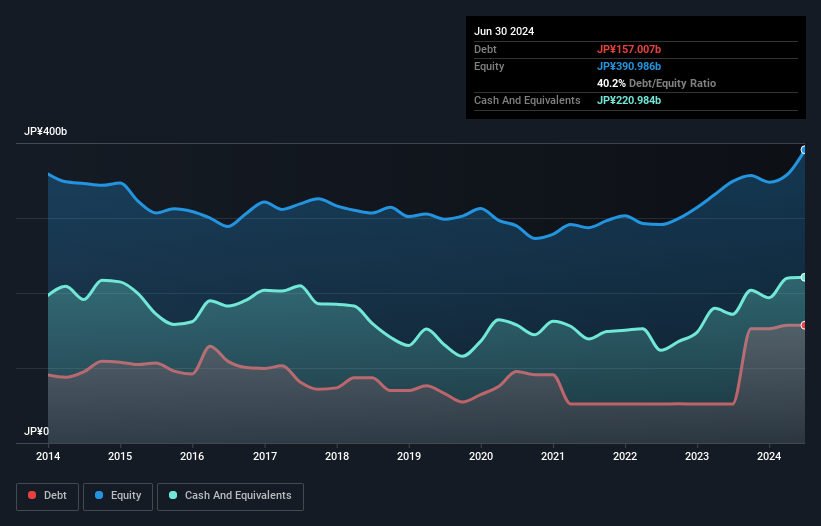

2024年6月末の有利子負債は1,570億円で、1年前の520億円から増加している。詳細は画像をクリック。 しかし、貸借対照表を見ると、現金は2,210億円あり、ネットキャッシュは640億円ある。

セガサミーホールディングスの負債の推移

直近の貸借対照表を拡大すると、1年以内に返済期限が到来する負債が1,150億円、それ以 降に返済期限が到来する負債が1,592億円ある。 一方、現金は2,210億円、債権は448億円である。 つまり、現預金と短期債権を合わせると84.8億円の負債がある。

セガサミーホールディングスの規模を考慮すると、流動資産と負債のバランスはとれているといえよう。 6,407億円の資金繰りに苦労しているとは考えにくいが、バランスシートを注視する価値はあると思われる。 セガサミーホールディングスは負債が多いものの、ネットキャッシュを保有しており、負債が多いとは言い難い!

一方、セガサミーホールディングスのEBITは昨年1年間で20%減少した。 このような業績が頻繁に繰り返されれば、株価が低迷する可能性は十分にあると思われる。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、セガサミーホールディングスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性で決まる。 将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをチェックしてみるといいだろう。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷徹な現金のみである。 セガサミーホールディングスの貸借対照表にはネット・キャッシュが計上されているが、そのキャッシュ・バランスの構築(または減耗)の速さを理解するために、金利税引前利益(EBIT)をフリー・キャッシュ・フローに変換する能力を見てみる価値がある。 過去3年間、セガサミーホールディングスのフリー・キャッシュフローは、EBITの86%に相当し、予想以上に堅調であった。 このことは、望ましい場合には負債を返済するのに有利なポジションにある。

まとめ

セガサミーホールディングスが640億円のネットキャッシュを保有していることは非常に心強い。 また、フリーキャッシュフローは550億円で、EBITの86%を占めている。 従って、セガサミーホールディングスの負債使途に問題はない。 負債水準を分析する場合、貸借対照表から始めるのは当然である。 しかし、投資リスクのすべてが貸借対照表にあるわけではない。 セガサミーホールディングスは、 我々の投資分析で1つの警告サインを示している ことに注意してください, あなたは知っておくべき...

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sega Sammy Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.