ハワード・マークスは、株価の変動を心配するよりもむしろ、『恒久的な損失の可能性こそが私が心配するリスクであり、私が知っている実践的な投資家は皆心配している』と言った。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 重要なのは、長谷工コーポレーション(東証:1808)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

借金はビジネスの成長を助けるツールだが、もし貸し手に返済能力がなければ、ビジネスは貸し手の言いなりになってしまう。 資本主義の一部には「創造的破壊」のプロセスがあり、失敗した事業は銀行家によって容赦なく清算される。 しかし、より頻繁に起こる(しかし依然としてコストのかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 しかし、希薄化の代わりに、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業の負債の利用について考えるとき、私たちはまず現金と負債を一緒に見ます。

長谷工の純負債とは?

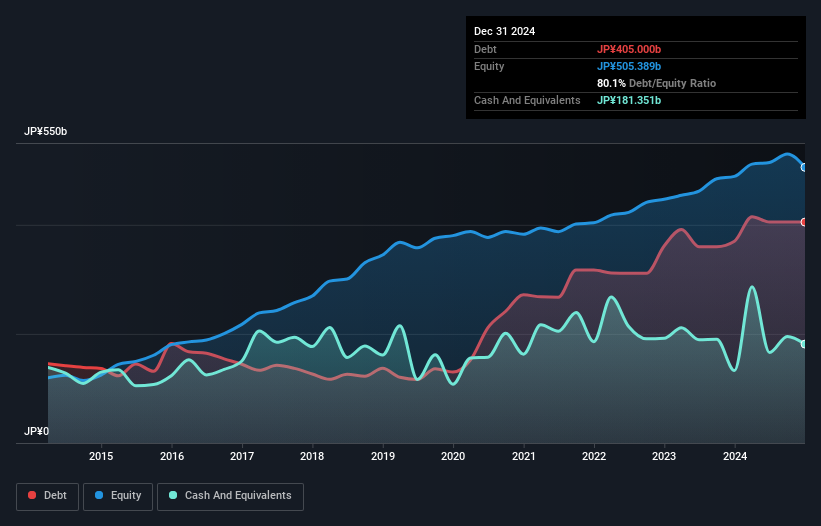

下のグラフをクリックすると過去の数字が表示されるが、2024年12月現在、長谷工の有利子負債は4,050億円で、1年前の3,700億円から増加している。 一方、現金は1,814億円あり、純有利子負債は約2,236億円。

長谷工のバランスシートの強さは?

直近の貸借対照表によると、12カ月以内に返済期限が到来する負債が 3,289億円、12カ月超に返済期限が到来する負債が4,201億円ある。 その一方で、12ヶ月以内に現金が1,814億円、売掛金が1,368億円ある。 つまり、現預金と短期債権を合計すると4,308億円の負債がある。

この赤字は時価総額5,315億円に対してかなり大きいため、株主は長谷工の負債使途を注視する必要がある。 貸し手からバランスシートの補強を求められた場合、株主は深刻な希薄化に直面する可能性が高い。

企業の収益に対する有利子負債を評価するには、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレスト・カバー)を計算する。 このように、負債の絶対額と支払金利の両方を考慮する。

長谷工の純有利子負債はEBITDAの2.6倍であり、レバレッジは大きいがまだ妥当な額である。 しかし、そのEBITは支払利息の約424倍であり、同社がそのレベルの負債を維持するために高いコストを支払っているわけではないことを示唆している。仮にこの低コストを維持できないとしても、これは良い兆候である。 悪いニュースは、長谷工のEBITが昨年1年間で14%減少したことだ。 このペースで収益が減少し続ければ、負債を処理するのは5歳以下の子ども3人を連れて高級レストランに行くよりも難しくなるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、長谷工が長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロがどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしている。 過去3年間を考えると、長谷工は全体としてキャッシュ・アウトを記録している。 フリー・キャッシュ・フローが信頼できない企業にとって、借金ははるかにリスクが高いので、株主は過去の支出が将来フリー・キャッシュ・フローを生み出すことを期待すべきなのだ。

当社の見解

一見したところ、長谷工のEBIT成長率には疑問が残り、EBITからフリー・キャッシュ・フローへの換算は、1年で最も忙しい夜に1軒だけ空いているレストランほど魅力的ではなかった。 しかし、少なくとも、EBITで支払利息をカバーできていることは確かだ。 全体として、長谷工には十分な負債があり、バランスシートには実質的なリスクがあると言ってよいだろう。 すべてがうまくいけば、それは報われるかもしれないが、この負債のマイナス面は、恒久的な損失のリスクが大きいことである。 負債のレベルを分析する場合、バランスシートは当然の手始めである。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、長谷工には 4つの警告サインが ある( そして1つは私たちを少し不快にさせる) 。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、HASEKO が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.