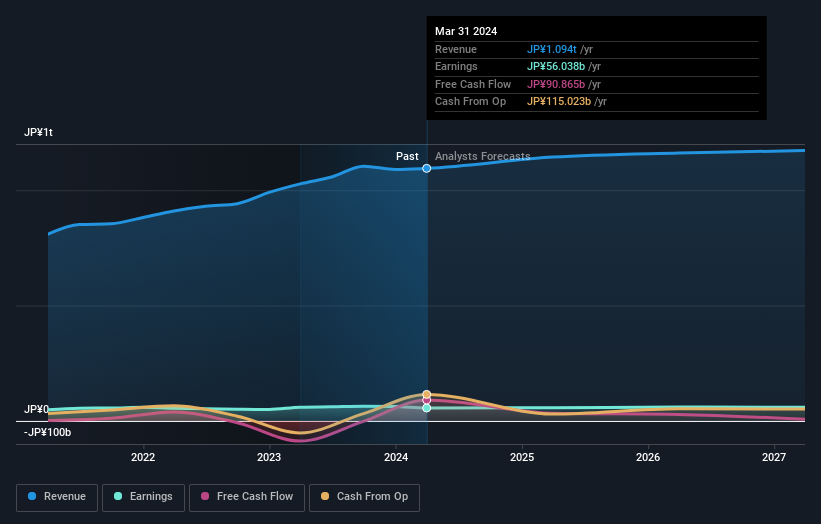

先週、長谷工コーポレーション(東証:1808)の通期決算が発表されたのをご存じだろうか。初期の反応は芳しくなく、株価は先週3.3%安の1,845円となった。 業績はほぼ予想通りで、売上高は1.1億円、法定1株当たり利益は205円だった。 この結果を受けて、アナリストは業績モデルを更新したが、同社の見通しに強い変化があったと考えているのか、それともいつも通りなのかを知るのは良いことだ。 読者の皆様には、アナリストの最新(法定)決算後の来期予想をご覧いただくと興味深いかと思います。

直近の業績を考慮すると、長谷工の7人のアナリストによる現在のコンセンサスは、2025年の売上高1.14億円である。これは、過去12ヶ月間の売上高の4.5%増に相当する。 法定1株当たり利益は209円で、過去12ヵ月とほぼ同水準と予想されている。 しかし、アナリストは今回の決算の前に、2025年の売上高を11.3億円、1株当たり利益(EPS)を217円と予想していた。 つまり、今回の決算の後、全体的なセンチメントが少し低下したようだ。売上高予想に大きな変更はなかったが、アナリストは一株当たり利益予想を少し下方修正した。

コンセンサス目標株価は1,867円で安定しており、アナリストは業績予想の下方修正は当面の株価下落にはつながらないと判断しているようだ。 コンセンサス・プライス・ターゲットは、あくまで各アナリストのターゲットの平均値であるため、基本的な予想の幅を見るには便利かもしれない。 最も強気なアナリストは2,100円、最も弱気なアナリストは1,700円である。 しかし、アナリストの予想レンジがこれほど狭いということは、アナリストが長谷工の価値をどの程度と見ているかがよくわかる。

もちろん、これらの予測を業界そのものと照らし合わせるという見方もある。 長谷工の収益成長が大幅に鈍化することは明らかで、2025年末までの収益は年率換算で4.5%の成長が見込まれる。これは、過去5年間の成長率6.0%と比べてのことである。 アナリストがカバレッジしている同業他社は、年率2.1%の収益成長が見込まれている。 つまり、長谷工の収益成長率は鈍化すると予想されるとはいえ、業界そのものよりも速い成長が見込まれることは明らかだ。

ボトムライン

最大の懸念は、アナリストが一株当たり利益予想を引き下げたことで、長谷工に逆風が吹く可能性を示唆している。 幸いなことに、売上高予想に大きな変更はなく、業界全体を上回る成長が見込まれている。 コンセンサス目標株価は1,867円で据え置かれた。

とはいえ、同社の収益の長期的な軌跡は、来年よりもずっと重要である。 当社では、複数の長谷工アナリストによる2027年までの推定値を用意しており、当社のプラットフォームで無料でご覧いただけます。

しかし、リスクについては常に考える必要がある。その一例として、私たちは HASEKOが注意すべき1つの警告サインを 発見しました。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、HASEKO が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.