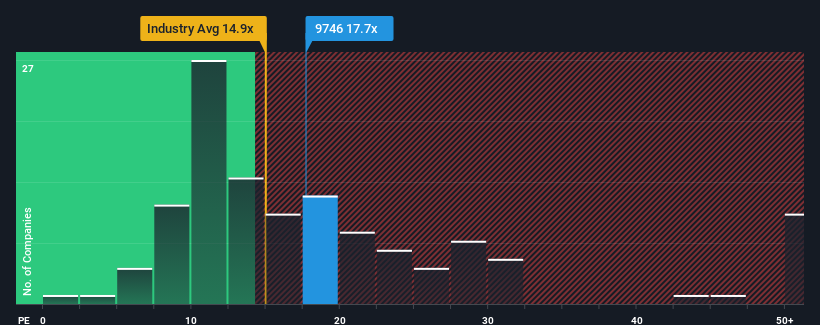

TKCコーポレーション (東証:9746)の株価収益率(PER)17.7倍は、約半数の企業がPER13倍以下、さらにはPER9倍以下がごく普通である日本の市場と比べると、今は売りに見えるかもしれない。 しかし、PERが高いのには理由があるかもしれず、それが妥当かどうか判断するにはさらなる調査が必要だ。

TKCはここ最近、収益成長率が他社に劣り、相対的に伸び悩んでいる。 多くの人が、魅力のない業績が大幅に回復すると予想しているため、PERが暴落せずに済んでいるのかもしれない。 もしそうでないなら、既存株主は株価の存続可能性に非常に神経質になっているかもしれない。

TKCに十分な成長はあるか?

TKCのような高いPERを見て本当に安心できるのは、会社の成長が市場を凌駕する軌道に乗っている時だけだろう。

まず振り返ってみると、TKCは昨年4.7%の一株当たり利益成長を達成した。 これは、過去3年間の合計でEPSが31%増加した優れた期間に裏打ちされたものである。 というわけで、同社がこの間、素晴らしい業績を上げてきたことを確認することから始めよう。

現在、同社をフォローしているアナリストによれば、今後3年間のEPSは年率4.3%上昇すると予想されている。 これは、市場全体の年率11%の成長予測より大幅に低い。

このことを考えると、TKCのPERが他の企業の大半を上回っているのは憂慮すべきことだ。 投資家の多くはTKCの事業見通しが好転することを期待しているようだが、アナリスト集団はそう確信していないようだ。 PERが成長見通しに見合った水準まで低下した場合、これらの株主は将来的に失望を味わう可能性が高い。

TKCのPERに関する結論

株価収益率(PER)は、株を買うかどうかの決定的な要因になるべきものではないが、収益期待のバロメーターとしてはかなり有能である。

TKCのアナリスト予想を検証したところ、業績見通しが劣っていても、予想ほど高いPERには影響しないことが分かった。 業績見通しが弱く、市場成長率を下回る場合、株価が下落し、高PERが低下するリスクがあると考えられる。 これは株主の投資を大きなリスクにさらし、潜在的投資家は過大なプレミアムを支払う危険性がある。

会社のバランスシートは、リスク分析のもう一つの重要な分野である。 TKCのバランスシート分析(無料)をご覧ください。

もちろん、TKCより優れた銘柄が見つかるかもしれない。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TKC が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.