チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、賢明な投資家たちは、企業の危険性を評価する際に、倒産につきものの負債が非常に重要な要素であることを知っているようだ。 重要なのは、リフィンヴァース・グループ(東証:7375)は負債を抱えているということだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できなくなった場合のみである。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 このようなケースはあまり多くはないが、負債を抱えた企業が、貸し手から苦しい価格での増資を余儀なくされ、株主が永久に希薄化するケースはよく見られる。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 企業がどの程度の負債を使用しているかを考える際に最初にすべきことは、現金と負債を合わせて見ることである。

REFINVERSE Groupに関する最新の分析をご覧ください。

REFINVERSE Groupの負債とは?

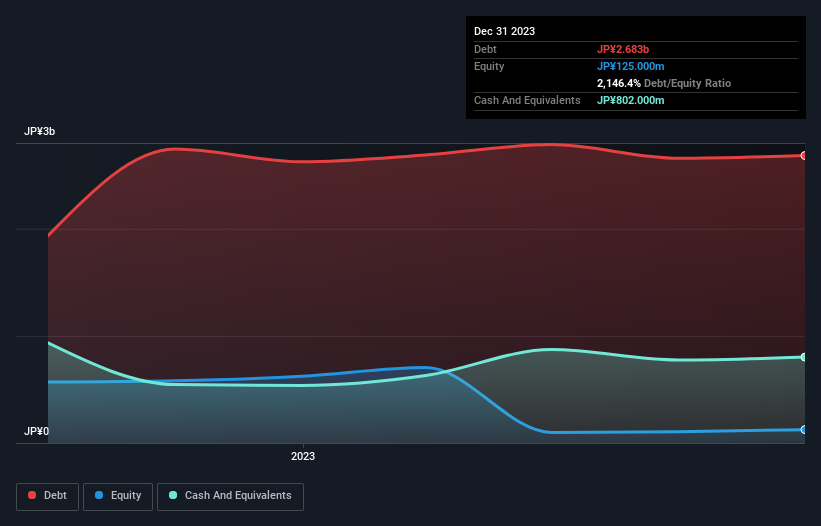

下記の通り、リフィンヴァース・グループは2023年12月時点で26.8億円の負債を抱えている。グラフをクリックすると詳細が表示される。 ただし、8億2,000万円の現金があり、これを相殺すると、純有利子負債は約18億8,000万円となる。

リフィンヴァース・グループのバランスシートはどの程度強固か?

直近の貸借対照表によると、12ヵ月以内に返済期限が到来する負債が1,050百万円、12ヵ月超に返済期限が到来する負債が2,400百万円となっている。 一方、現金は8,020万円、1年以内に回収予定の債権は4億3,700万円。 つまり、現預金と(短期)売掛金の合計より負債の方が22.1億円多い。

時価総額26.8億円に対し、レバレッジの山である。 このことは、同社がバランスシートの補強を急ぐ必要がある場合、株主が大きく希薄化することを示唆している。

当社では、利益に対する負債水準を知るために、主に2つの比率を用いている。ひとつは純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割ったもので、もうひとつはEBIT(金利・税金・減価償却費控除前利益)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることである。

リフィンヴァース・グループの純負債はEBITDAの2.1倍と非常に合理的な水準にあるが、昨年のEBITは支払利息をわずか6.2倍でカバーしている。 同社は多額の減価償却費を負担しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、負債の負担は最初に見えるよりも重いのかもしれない。 株主は、リフィンヴァース・グループのEBITが昨年24%減少したことに留意すべきである。 この収益傾向が続けば、負債を返済するのは、ジェットコースターで猫を群れにするのと同じくらい簡単だろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、リファイナンス・グループが負債を返済するためには収益が必要であるため、負債を完全に切り離して考えることはできない。 そのため、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そのため、EBITがフリーキャッシュフローによってどれだけ支えられているかをチェックする価値がある。 過去2年間、リフィンヴァース・グループはEBITよりフリー・キャッシュ・フローの方が多かった。 金融機関の機嫌を損ねないためには、現金の流入に勝るものはない。

当社の見解

リフィンヴァース・グループのEBIT成長率と負債総額の水準は、当社の評価では間違いなく重荷である。 しかし、EBITからフリー・キャッシュ・フローへの換算は、全く異なるストーリーを物語っており、ある程度の回復力を示唆している。 上記の要因を総合すると、リフィンヴァース・グループの負債は事業にとってリスクとなる。 有利子負債がリターンを押し上げる可能性はあるが、同社には現在十分なレバレッジがあると考える。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、すべての投資リスクが貸借対照表にあるわけではなく、むしろそうではない。 リフィンヴァース・グループは 、 当社の投資分析において4つの警告サインを示して おり、そのうちの2つは私たちを不快にさせるものである。

もちろん、あなたが負債を背負わずに株式を購入することを好むタイプの投資家であれば、躊躇することなく、当社の純現金成長株リストをご覧いただきたい。

If you're looking to trade REFINVERSE Group, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、REFINVERSE Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.