ウェスコ・ホールディングス(東証:6091)の株主は、株価が27%下落し、前期の好業績が帳消しになるなど、非常に荒れた1ヵ月を過ごしたことを喜ばないだろう。 実際、最近の下落により、過去12ヶ月間の年間上昇率は2.9%と比較的落ち着いている。

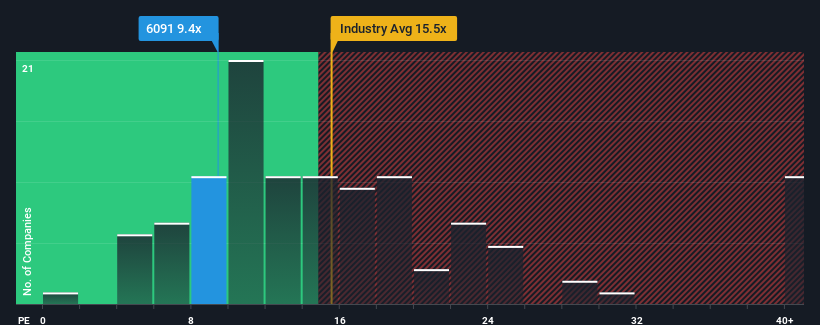

日本の企業の半数近くがPER14倍以上であり、PER21倍以上も珍しくないからだ。 しかし、PERを額面通りに受け取るのは得策ではない。

ウエスコホールディングスが昨年達成した利益成長は、ほとんどの企業にとって許容範囲を超えているだろう。 多くの企業が、立派な業績が大幅に悪化すると予想し、それがPERを抑制しているのかもしれない。 それが実現しないのであれば、既存株主は今後の株価の方向性を楽観視する理由がある。

成長指標は低PERについて何を語っているか?

ウェスコ・ホールディングスのようにPERが低くて本当に安心できるのは、会社の成長が市場に遅れをとる軌道にあるときだけだ。

まず振り返ってみると、同社は昨年、一株当たり利益を21%という驚異的な成長を遂げた。 その結果、過去3年間のEPSも合計で17%伸びている。 従って、最近の利益成長は同社にとって立派なものだと言っていいだろう。

これは他の市場とは対照的で、今後1年間の成長率は9.8%と予想されており、同社の最近の中期的な年率換算成長率を大幅に上回っている。

このことから、ウェスコ・ホールディングスのPERが他社の大半を下回っていることは理解できる。 どうやら多くの株主は、今後も株価が上昇し続けると思われる銘柄を持ち続けることに抵抗があったようだ。

要点

ウェスコ・ホールディングスのPERは株価とともに急落した。 株価収益率は株を買うかどうかの決め手にはならないが、業績期待のバロメーターとしてはかなり有効だ。

予想通り、ウエスコホールディングスを調べたところ、3年間の業績推移が現在の市場予想より悪く見えることから、低PERの一因となっていることがわかった。 今のところ株主は、将来の業績がおそらく嬉しいサプライズをもたらさないことを認め、低PERを受け入れている。 最近の中期的な業績傾向が続くとすれば、この状況で近い将来株価が大きく上昇することは難しい。

リスクは常に考えるべきだ。 ウェスコ・ホールディングスの注意すべき兆候を2つ 挙げてみたが、そのうちの1つは無視できない。

ウェスコ・ホールディングスの事業の強さについて確信が持てない場合は、当社の対話型銘柄リストで、事業のファンダメンタルズがしっかりしている他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Wesco Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.