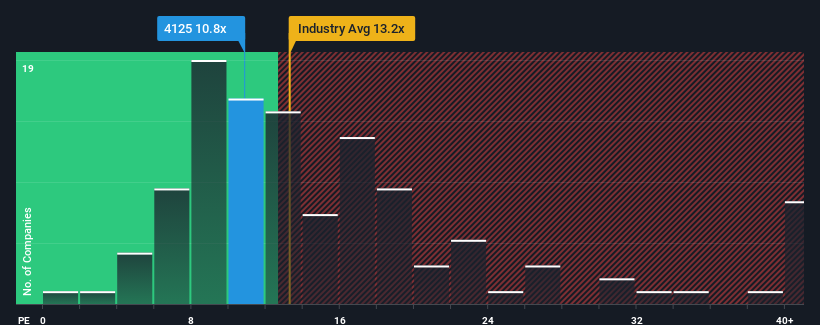

日本の企業の半数近くがPER15倍以上であり、PER22倍以上の企業も珍しくないことを考えると、株価収益率(PER)10.8倍の三和ハイド工業株式会社(東証:4125)は、現時点では強気のシグナルを発しているのかもしれない。 とはいえ、PERの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

三和酒類の業績は、他のほとんどの企業がプラス成長であるのに対し、最近は後退しているため、もっと良くなっている可能性がある。 PERが低いのは、投資家がこの業績不振はもう良くならないと考えているからだろう。 もしまだこの会社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

低PERに成長は見合うか?

三和化成のように低いPERが本当に安心できるのは、会社の成長が市場に遅れをとる軌道にあるときだけだ。

まず振り返ってみると、昨年の一株当たり利益の伸びは21%減と期待外れだった。 とはいえ、EPSは3年前に比べて12%増加した。 紆余曲折はあったが、それでも最近の利益成長は同社にとってほぼ立派なものであったと言える。

同社を担当する二人のアナリストによれば、今後3年間のEPSは年率11%上昇すると予想されている。 これは、より広い市場の年率9.7%の成長予測に似ている。

この情報では、三和化成工業が市場より低いPERで取引されているのは奇妙なことだ。 どうやら、一部の株主は予想に疑問を抱き、販売価格の引き下げを受け入れているようだ。

最終結論

株価収益率の威力は、バリュエーションとしてではなく、現在の投資家心理と将来への期待を測るためのものである。

三和化成工業のアナリスト予想を検証したところ、市場にマッチした業績見通しが予想ほどPERに寄与していないことが分かった。 PERが見通しと一致しないのは、業績に対する未知の脅威がある可能性がある。 本来であれば、このような状況は株価をより下支えするはずだからだ。

リスクについては常に考えるべきだ。その一例として、 三和化成の注意すべき兆候を1つ 見つけた。

PERが気になる方は、業績が好調でPERが低い他の企業の 無料コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sanwayuka Industry が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.