株式会社ジーファクトリー(株式会社ジーファクトリー(東証:3474)の株価は、先月だけで42%上昇し、最近の勢いを維持している。 この30日間で、年間上昇率は64%に達した。

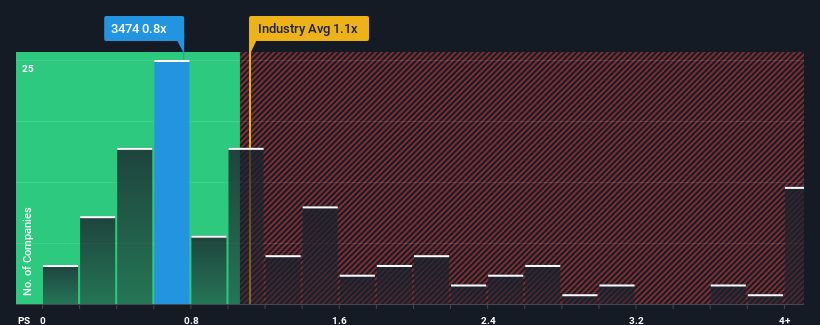

株価は急騰しているが、日本のプロフェッショナル・サービス業界のP/S中央値が約1.1倍である中、G-FactoryLtdの0.8倍のP/Sレシオを注目に値すると考える人はまだ多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

G-FactoryLtd の最近のパフォーマンスは?

G-FactoryLtdは最近、堅実なペースで収益を伸ばしており、良い仕事をしている。 1つの可能性は、投資家がこの立派な収益成長が近い将来、より広い業界をアウトパフォームするには不十分かもしれないと考えているため、P/Sが緩やかであるということだ。 それが実現しないのであれば、既存株主はおそらく株価の将来の方向性についてそれほど悲観的ではないだろう。

G-FactoryLtdのアナリスト予想はないが、この無料 データ豊富なビジュアライゼーションで 、同社の収益、売上高、キャッシュフローを確認しよう。G-FactoryLtdの収益成長のトレンドは?

G-FactoryLtdのP/Sレシオは、緩やかな成長しか期待できない企業の典型的なもので、重要なのは、業界と同程度の業績を上げることです。

まず振り返ってみると、同社は昨年17%という目覚ましい成長を遂げた。 喜ばしいことに、過去12ヶ月間の成長により、売上高は3年前と比較して合計で54%増加している。 従って、株主はこうした中期的な収益成長率を間違いなく歓迎しただろう。

最近の中期的な収益の軌跡を、業界の1年成長率予測5.3%と比較すると、明らかに魅力的であることがわかる。

これを考慮すると、G-FactoryLtdのP/Sが他の大多数の企業と同水準にあるのは不思議だ。 投資家の多くは、同社が最近の成長率を維持できると確信していないのかもしれない。

G-FactoryLtdのP/Sから何がわかるか?

G-FactoryLtdは、堅調な株価上昇により、P/Sを同業他社と並ぶ水準に戻し、人気を取り戻しつつあるようだ。株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

驚いたことに、G-FactoryLtdの3年間の収益動向は、現在の業界予想よりも良さそうであることから、我々が予想したほどP/Sに寄与していないことが明らかになった。 同社が直面している潜在的なリスクが、予想を下回るP/Sの一因であると考えるのが妥当だろう。 過去中期的な最近の収益動向は、価格下落のリスクが低いことを示唆しているが、投資家は将来的に収益が変動する可能性があると見ているようだ。

リスクについては常に考えるべきだ。その一例として、 G-FactoryLtdの注意すべき警告サインを2つ 発見した。

過去に堅実な収益成長を遂げた企業がお好みであれば、力強い収益成長を遂げ、PERが低い他の企業の 無料コレクションをご覧になることをお勧めする。

If you're looking to trade G-FactoryLtd, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、G-FactoryLtd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.