投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債が多すぎると企業が沈没する可能性があるからだ。 和ごころ株式会社(東証:9271)に注目したい。(東証:9271)の貸借対照表には負債がある。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債が問題となるのはどのような場合か?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 資本主義の一部には「創造的破壊」のプロセスがあり、失敗した企業は銀行家によって容赦なく清算される。 しかし、より頻繁に起こる(それでもなおコストがかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

和ごころの負債額は?

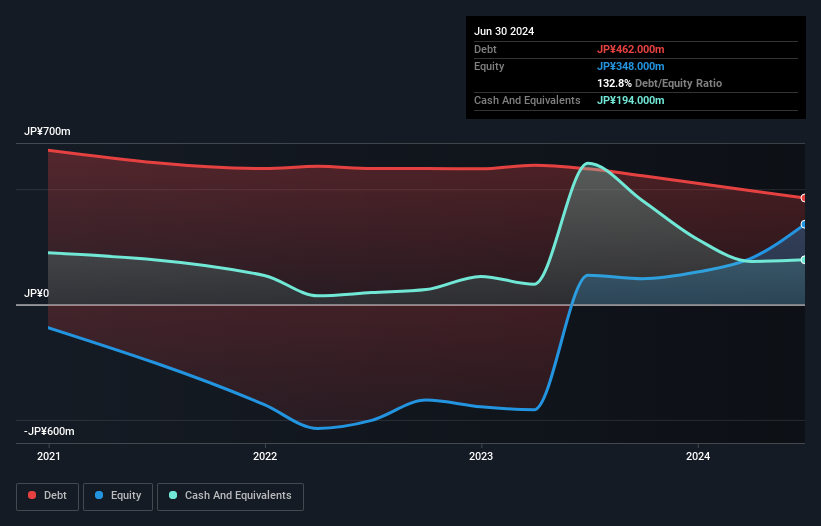

2024年6月時点の有利子負債は4億6,200万円で、前年の5億8,800万円から減少した。 ただし、1億9,400万円の現金があり、これを相殺すると約2億6,800万円の純有利子負債となる。

和ごころの負債の状況

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が802.0百万 円、それ以降に返済期限が到来する負債が84.0百万円ある。 その一方で、1億9,400万円の現金と3億4,700万円の12カ月以内に返済期限の到来する債権がある。 つまり、現金と12ヶ月以内の売掛金を合計すると3億4,500万円の負債があることになる。

和ごころの時価総額が35.5億円であることを考えると、これらの負債が大きな脅威になるとは考えにくい。 しかし、十分な負債があるため、株主には今後もバランスシートを注視することをお勧めする。

我々は、利益に対する負債水準について知るために、主に2つの比率を用いている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このように、負債の絶対額と支払金利の両方を考慮する。

和ごころの純負債はEBITDAのわずか1.1倍である。 また、EBITDAは36.8倍で、支払利息を簡単にカバーしている。 つまり、ゾウがネズミに脅かされるのと同じように、ワゴコロは負債によって脅かされているわけではないのだ。 また、昨年はEBITで赤字だったにもかかわらず、この12ヶ月で2億2,100万円のEBITを達成し、状況を好転させたことも良かった。 負債水準を分析する場合、バランスシートは当然の出発点である。 しかし、負債を単独で見ることはできない。なぜなら、和ごころは負債を返済するために利益を必要としているからだ。 和ごころの収益についてもっと知りたければ、長期収益推移のグラフをチェックする価値があるだろう。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、金利・税引前利益(EBIT)のうち、フリー・キャッシュ・フローがどれだけ裏付けされているかをチェックする価値がある。 昨年、和ごころは大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債をはるかにリスキーなものにしている。

当社の見解

ワゴコロのEBITからフリー・キャッシュフローへの換算は、この分析では実質的にマイナスであった。 特に、金利カバー率には目を見張るものがある。 これらのデータを見ると、ワゴコロの負債水準には少し慎重になってしまう。 負債には、より高い潜在的リターンというプラス面もあるが、負債水準が株価をよりリスキーにするかもしれないことを、株主は間違いなく考慮すべきと考える。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、 和ごころの注意すべき兆候を5つ挙げて みた (3つは重要) 。

負債を負うことなく利益を成長させるビジネスに投資することに興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Wagokoro が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.