第一実業株式会社。(第一実業株式会社(東証:8059)の株価は、不安定な時期があったにもかかわらず、今月は実に26%も上昇した。 もう少し振り返ってみると、この1年で株価が26%上昇しているのは心強い。

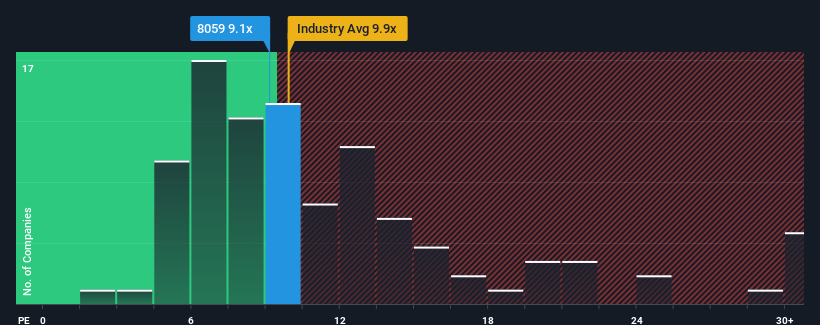

株価は急騰しているが、第一実業は株価収益率(PER)が9.1倍と、現時点ではまだ強気のシグナルを発しているのかもしれない。 しかし、PERが低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要である。

第一実業はここ数年、業績が非常に好調である。 好調な業績が大幅に悪化するとの見方が多く、PERが抑制されているのかもしれない。 そうでないなら、既存株主は今後の株価の方向性をかなり楽観視できる。

成長は低PERに見合うか?

第一実業のPERは、限定的な成長しか期待できず、重要なことは市場より悪い業績を上げる企業にとって典型的なものだろう。

まず振り返ってみると、第一実業は昨年、一株当たり利益を31%増加させた。 直近の3年間でも、短期的な業績も手伝って、EPSは全体で83%という素晴らしい伸びを示している。 つまり、同社がこの間、素晴らしい業績を上げてきたことを確認することから始めよう。

最近の中期的な収益軌跡を、より広範な市場の1年間の業績拡大予想11%と比較すると、年率換算で同社の方が明らかに魅力的であることがわかる。

これを考慮すると、第一実業のPERが他の企業の大半を下回っているのは奇妙だ。 どうやら一部の株主は、最近の業績が限界を超えたと考え、販売価格の大幅な引き下げを容認しているようだ。

最終結論

第一実業の株価は堅調に推移しているかもしれないが、PERが高水準に達しているわけではない。 一般的に、私たちは株価収益率を、市場が企業全体の健全性についてどう考えているかを確認するために使用することに限定することを好む。

第一実業は、直近3年間の成長率が市場予想より高いため、現在予想よりかなり低いPERで取引されている。 市場予測を上回る成長率で好業績が確認された場合、潜在的なリスクがPERを大きく圧迫している可能性があると考える。 このような中期的な状況が続けば、通常は株価が上昇するはずであるため、多くの企業が業績の不安定さを予想しているようだ。

その他のリスクについてはどうだろうか?どんな企業にもあるものだが、 第一実業には知って おくべき 警告サインが1つ ある。

もちろん、第一実業よりも良い銘柄が見つかるかもしれない。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Daiichi Jitsugyo が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.