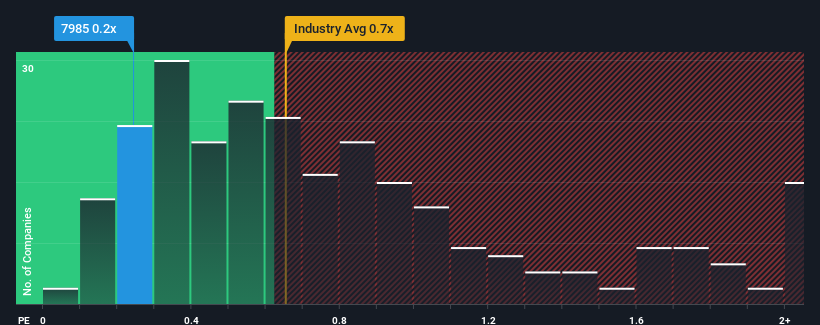

NEPON株式会社 (東証:7985)のPER(株価収益率)0.2倍は、日本の機械業界の企業(PERの中央値は約0.7倍)にとって、かなり「中位」にあると言っても過言ではない。 しかし、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにP/Sを単純に無視するのは賢明ではない。

NEPONの最近の業績は?

例えば、NEPON の最近の収益が後退していることは、考える材料になるはずだ。 おそらく投資家は、最近の収益実績は業界と同レベルを維持するのに十分であり、それによって P/S が低下していないと考えているのだろう。 この会社が好きなら、少なくともそうであることを望むだろう。

同社の収益、収入、キャッシュフローの全体像が知りたいですか?それなら、当社のNEPONに関する無料 レポートが 、同社の過去の業績に光を当てるのに役立ちます。収益成長指標はP/Sについて何を伝えていますか?

NEPONのようなP/Sを安心して見ることができるのは、会社の成長が業界を密接に追跡している時だけです。

まず振り返ってみると、昨年の同社の収益成長率は9.5%減と期待外れで、興奮するようなものではなかった。 少なくとも、それ以前の成長期のおかげで、収益が3年前と完全に逆戻りすることはなかった。 つまり、その間に収益を伸ばしたという点で、同社は複雑な結果を残したということになる。

今後12ヶ月で5.5%の成長を遂げると予測されている業界と比較すると、最近の中期的な年率換算収益実績から、同社の勢いは弱くなっている。

これを考慮すると、NEPONのP/Sが他社の大半と同水準にあるのは不思議だ。 ほとんどの投資家は、最近の成長率がかなり限定的であることを無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っても構わないと思っているようだ。 最近の収益トレンドの継続がいずれ株価の重荷になる可能性が高いため、この価格を維持するのは難しいだろう。

NEPONのP/Sから何がわかるか?

株価収益率だけで株を売るべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

当社がNEPONを調査した結果、3年間の収益トレンドが悪く、現在の業界見通しよりも悪く見えることから、当社の予想通りP/Sが低くなっていないことが判明しました。 今現在、この収益実績が長期的にポジティブなセンチメントをサポートする可能性がないため、我々はP/Sに不快感を抱いている。 最近の中期的な状況が改善しない限り、現在の株価をフェアバリューと認めるのは難しい。

次のステップに進む前に、当社が発見したNEPONの3つの警告サイン(1つは気になる!)について知っておく必要がある。

利益を上げている強力な企業があなたの心をくすぐるのであれば、低PERで取引されている(しかし、利益を伸ばせることが証明されている)興味深い企業の 無料リストをチェックすることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、NEPON が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.