好業績を発表したにもかかわらず、三井E&S株式会社(東証:7003)の株価は低迷している。 当社の分析では、市場が注目していると思われるいくつかの懸念材料が明らかになった。

三井E&Sの収益に対するキャッシュフローの検証

企業がどれだけ利益をフリーキャッシュフロー(FCF)に変換しているかを測定するために使用される主要な財務比率の一つは、発生率である。平たく言えば、当期純利益からFCFを差し引き、その数値を期中平均営業資産で割ったものである。 キャッシュフローからの発生比率は、「非FCF利益比率」と考えることもできる。

つまり、発生比率がマイナスであることは良いことであり、会社が利益から想像されるよりも多くのフリー・キャッシュ・フローをもたらしていることを示しているからである。 発生主義比率がゼロを超えることはあまり懸念されないが、発生主義比率が比較的高い企業は注目に値すると考える。 というのも、発生比率が高いと利益が減少したり、利益が伸び悩んだりする傾向があるという学術的な研究もあるからだ。

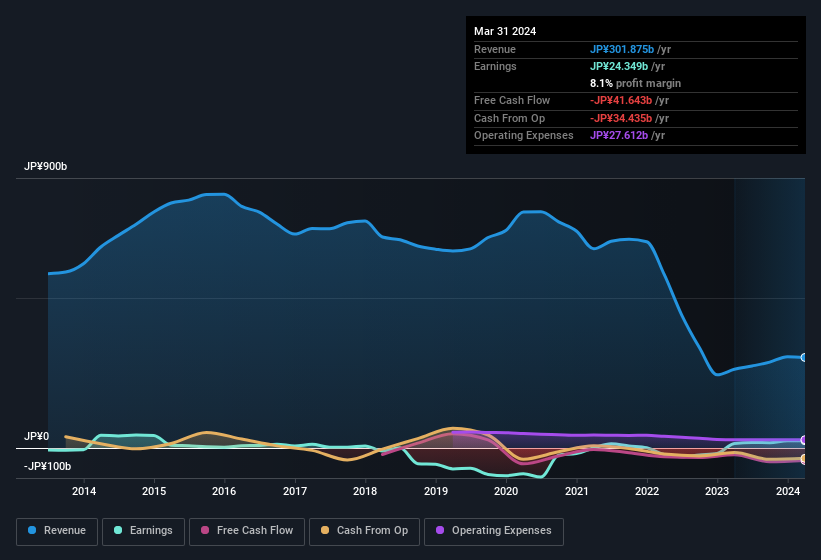

2024年3月期の三井E&Sの発生主義比率は0.28である。 したがって、同社のフリー・キャッシュ・フローは、法定利益を十分にカバーしていないと推測できる。 昨年1年間のフリー・キャッシュ・フローは、前述の利益243億円に対し、420億円のマイナスとなった。 三井E&Sのフリーキャッシュフローは昨年もマイナスであった。 しかし、後述するように、同社の発生率は税制の影響を受けていることがわかる。 これがキャッシュ・コンバージョンの低迷につながったことは間違いないだろう。

そうなると、アナリストが将来の収益性をどう予測しているのか気になるところだ。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

異常な税務状況

注目すべき発生率に加えて、三井E&Sは59億円の税効果を得ていることがわかる。 もちろん、税制優遇を受けるよりも納税するのが普通であることを考えれば、これは少し普通ではない! 税制優遇を受けることは、それ自体、明らかに良いことである。 しかし、我々のデータによれば、税制優遇措置は、それが計上された年の法定利益を一時的に押し上げるが、その後、利益が減少する可能性がある。 タックス・ベネフィットが毎年繰り返されないと仮定すると、他の条件がすべて同じでも、収益性が著しく低下する可能性がある。 同社がタックス・ベネフィットを計上したことは良いことだと思うが、それは法定利益が一過性の要因で調整された場合よりもはるかに高くなる可能性があることを意味する。

三井E&Sの利益パフォーマンスに関する考察

三井E&Sの発生比率は、利益に対するキャッシュフローの弱さを示している。 その上、税制優遇措置の持続可能性が低いため、力強い成長がなければ、来期は減益になる可能性がある。 これらすべてを考慮すると、三井E&Sの利益はおそらく、持続可能な収益性の水準について過大な印象を与えていると思われる。 銘柄を分析する際には、リスクを考慮する必要がある。 例えば、三井E&Sをより良く知るために目を通すべき3つの警告サインを発見した。

この記事では、利益数値の有用性を損なう可能性のある多くの要因を見てきた。 しかし、些細なことに意識を集中させることができる人であれば、常に多くの発見があるはずだ。 例えば、自己資本利益率が高いことを好景気の表れと考える人は多いし、「お金を追う」のが好きで、インサイダーが買っている銘柄を探す人もいる。 そこで、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有率の高い銘柄のリストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、MITSUI E&S が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.