バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンドマネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言っている。 つまり、賢い投資家は、企業の危険性を評価する際、負債(通常、倒産に関与する)が非常に重要な要素であることを知っているようだ。 他の多くの企業と同様、ダイヘン(東証:6622)も負債を利用している。 しかし本当の問題は、この負債が会社を危険なものにしているかどうかだ。

なぜ負債がリスクをもたらすのか?

借入金は、事業が新たな資本またはフリー・キャッシュ・フローで返済に窮するまで、事業を支援する。 資本主義の一部には、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスがある。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主を恒久的に希薄化させることはよくあることだ。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することである。

ダイヘンの負債額は?

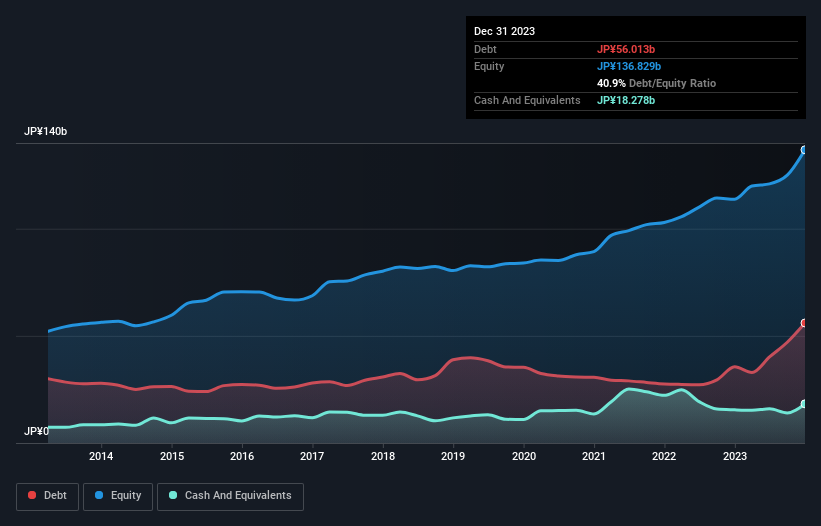

下の画像をクリックすると詳細が表示されるが、2023年12月時点の負債は560億円で、1年前の356億円から増加している。 ただし、現金は183億円あるため、純有利子負債は377億円となる。

ダイヘンのバランスシートの健全性は?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が716億円、それ以 降に返済期限が到来する負債が379億円ある。 その一方で、現金183億円、1年内返済予定の債権416億円がある。 つまり、負債が現金と(短期)債権を496億円上回っている。

ダイヘンの時価総額は2,297億円であり、増資によってバランスシートを強化することは可能だろう。 しかし、その負債が過剰なリスクをもたらしている兆候には、ぜひ目を光らせておきたい。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ簡単にカバーできるかを計算することによって、企業の収益力に対する負債負担を測定する。 従って、減価償却費の有無にかかわらず、利益に対する負債を検討する。

ダイヘンのEBITDAに対する純有利子負債の比率は約2.1であり、有利子負債の使用は中程度であることを示唆している。 また、EBITが支払利息の3,000倍であることから、負債の負担は孔雀の羽のように軽い。 残念なことに、ダイヘンのEBITは過去4四半期で15%も落ち込んでいる。 このペースで収益が減少し続ければ、負債を処理するのは5歳以下の子供3人を高級レストランに連れて行くよりも難しくなるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし最終的には、事業の将来の収益性によって、ダイヘンが長期的にバランスシートを強化できるかどうかが決まる。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

なぜなら、企業は紙の利益で負債を支払うことはできず、冷え切った現金が必要だからです。 そのため、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしています。 過去3年間、ダイヘンのフリー・キャッシュ・フローはトータルで大幅なマイナスとなった。 これは成長のための支出の結果かもしれないが、負債をはるかにリスキーなものにしている。

当社の見解

ダイヘンのEBITをフリー・キャッシュフローに変換する試みは、確かに熱狂的なものではない。 しかし、少なくともEBITで支払利息をカバーできているのは頼もしい。 上記の要因を総合的に考えると、ダイヘンの負債がダイヘンを少しリスキーにしているように思える。 そのようなリスクを好む人もいるが、私たちは潜在的な落とし穴に留意している。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、投資リスクのすべてがバランスシートにあるわけではありません。 こうしたリスクを見つけるのは難しい。どの企業にもこうしたリスクはあるが、 ダイヘンには知って おくべき 警告サインが2つ ある。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、DAIHEN が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.