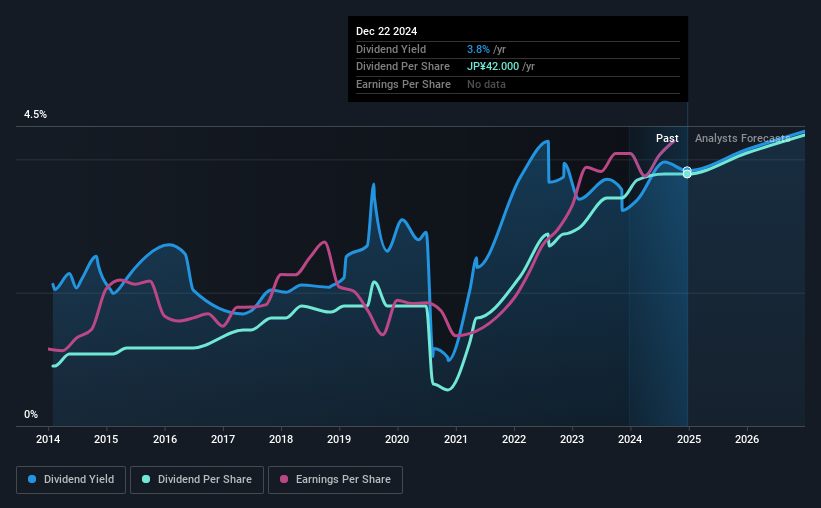

キッツ( 株)(東証:6498)の株価は、あと3日で配当落ちとなる。 配当落ち日は基準日の1営業日前であり、これは株主が配当金支払いの対象となるために会社の帳簿に存在しなければならない締切日である。 配当落ち日に注意することが重要なのは、株式の売買が基準日以前に決済されている必要があるからだ。 つまり、3月11日に支払われる配当金を受け取るには、12月27日までにキッツ株を購入する必要がある。

次回の配当金は1株当たり22円で、過去12ヶ月の配当金は1株当たり42円であった。 昨年の配当金総額は、現在の株価1097.00円に対して3.8%の利回りとなる。 配当金目当てでこのビジネスを購入するのであれば、キッツの配当金が信頼でき、持続可能かどうかを見極める必要がある。 そのため、配当の支払いが持続可能かどうか、会社が成長しているかどうかを常にチェックする必要がある。

企業が収益よりも多くの配当を支払う場合、配当は持続不可能になる可能性があり、理想的な状況とは言い難い。 幸いなことに、キッツの配当性向は利益の34%と控えめだ。 しかし、配当の評価には利益以上にキャッシュフローが重要である。 ありがたいことに、キッツの配当性向はフリー・キャッシュ・フローの39%に過ぎず、十分な水準である。

配当金が利益とキャッシュフローの両方でカバーされているのは心強い。これは一般的に、収益が急激に落ち込まない限り、配当が持続可能であることを示唆している。

同社の配当性向とアナリストによる将来の配当予想を見るにはここをクリック。

収益と配当は成長しているか?

1株当たりの収益が改善しているときは配当金を増やしやすいからだ。 業績が悪化し、減配を余儀なくされた場合、投資家は投資価値が煙に巻かれることになりかねない。 読者にとって幸いなことに、キッツの1株当たり利益は過去5年間、年率16%で伸びている。 一株当たり利益は急成長しており、同社は利益の半分以上を事業内にとどめている。この魅力的な組み合わせは、同社がさらなる利益成長のための再投資に注力していることを示唆している可能性がある。 再投資に力を入れている急成長企業は、配当の観点からも魅力的である。

多くの投資家が企業の配当見通しを評価する主な方法は、過去の配当成長率を確認することである。 過去10年間、キッツは年平均約15%の増配を行ってきた。 一株当たり利益と配当の両方が最近急速に伸びており、これは素晴らしいことだ。

まとめ

投資家は今後の配当のためにKITZを買うべきか? キッツは一株当たり利益を伸ばし、同時に事業に再投資してきた。残念ながら、過去10年間で少なくとも1回は減配しているが、保守的な配当性向のため、現在の配当は持続可能に見える。 全体として、これは魅力的な組み合わせであり、さらなる調査に値すると我々は考えている。

キッツは配当の観点からは良い銘柄に見えるが、この銘柄に関わるリスクについては常に最新の情報を得る価値がある。 例を挙げよう:KITZの注意すべき兆候を1つ発見した。

よくある投資の間違いは、最初に目についた面白い銘柄を買ってしまうことだ。高利回り配当株の全リストはこちら。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、KITZ が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.