タカトリコーポレーション(東証:6338)の堅調な決算報告に市場は肩を落とした。 投資家は根本的な要因に懸念を抱いているのかもしれない。

タカトリの収益とキャッシュフローを比較する

多くの投資家は、キャッシュフローから発生比率を聞いたことがないと思うが、これは実際に、ある期間中に企業の利益がフリーキャッシュフロー(FCF)によってどの程度裏付けられているかを示す有用な指標である。 発生比率を求めるには、まず、ある期間の利益からFCFを差し引き、その数字をその期間の平均営業資産で割る。 この比率は、企業の利益のうち、フリー・キャッシュフローに裏付けられていないものがどれだけあるかを示している。

つまり、発生主義比率がマイナスであることは良いことであり、その企業は利益から想像されるよりも多くのフリー・キャッシュフローをもたらしていることを示している。 発生主義比率がゼロを超えることはあまり懸念されないが、発生主義比率が比較的高い企業は注目に値すると考える。 特筆すべきは、一般的に言って、高い発生比率は目先の利益にとって悪い兆候であることを示唆するいくつかの学術的根拠があることだ。

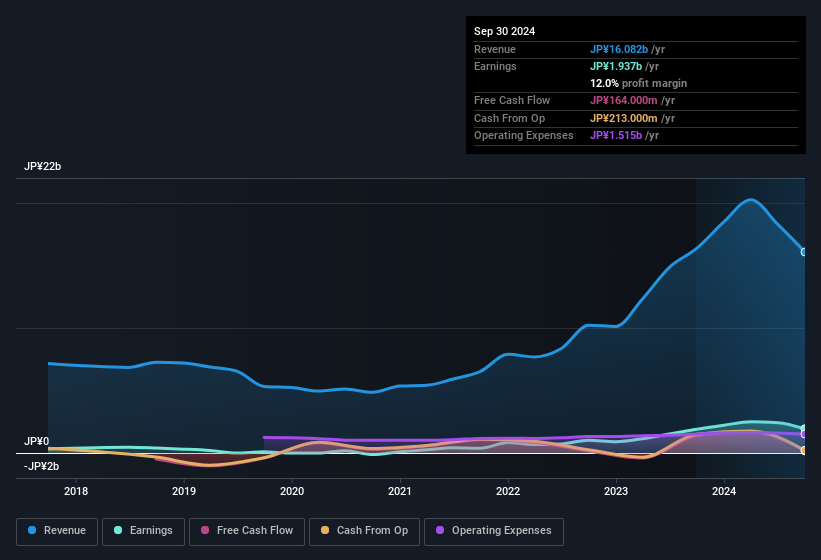

タカトリの2024年9月期の発生主義比率は0.28である。 したがって、同社のフリー・キャッシュ・フローは法定利益を大きく下回っていると推測できる。 つまり、フリー・キャッシュ・フローは1億6,400万円で、19億4,000万円の利益計上を大きく下回っている。 フリー・キャッシュ・フローは会計上の利益よりも変動が大きいことが多いため、来年は回復する可能性がある。

注:投資家は常にバランスシートの強さをチェックすることをお勧めする。ここをクリックすると、タカトリのバランスシート分析がご覧いただけます。

タカトリの利益パフォーマンスに関する我々の見解

タカトリの過去12ヶ月の発生率は、キャッシュコンバージョンが理想的でないことを意味し、これは同社の収益に関する我々の見解に関してはマイナスである。 したがって、タカトリの真の基礎収益力は法定利益を下回っている可能性がある。 しかし、その一方で、1株当たり利益は過去3年間、極めて目覚しい成長を遂げている。 もちろん、利益率、成長率予測、投資利益率なども考慮する必要がある。 これを踏まえ、同社の分析をさらに深めたいのであれば、そのリスクを知っておくことが肝要だ。 タカトリの投資分析では、4つの警告サインが出ており、そのうちの1つは少々不安である...。

今日は、タカトリの利益の本質をより理解するために、一つのデータにズームインしてみた。 しかし、些細なことに意識を集中させることができる人であれば、発見できることは常にある。 例えば、自己資本利益率が高いことを好景気の表れと考える人は多いし、インサイダーが買っている銘柄を探す「マネー・フォロー」が好きな人もいる。 そこで、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有率の高い銘柄のリストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Takatori が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.