デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることだ』。 つまり、企業の危険性を評価する際、倒産につきものの負債が非常に重要な要素であることを、賢明な投資家たちは知っているようだ。 他の多くの企業と同様、タクミナ(東証:6322)も負債を利用している。 しかし、この負債は株主にとって懸念材料なのだろうか?

借金はいつ危険なのか?

借金は企業が成長するためのツールだが、もし企業が貸し手に返済する能力がない場合、その企業は貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主を恒久的に希薄化させるケースはよく見られます。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資金を必要とする企業にとって、非常に優れた手段となり得る。 企業の負債レベルを検討する際の最初のステップは、現金と負債を合わせて検討することである。

タクミナの負債額は?

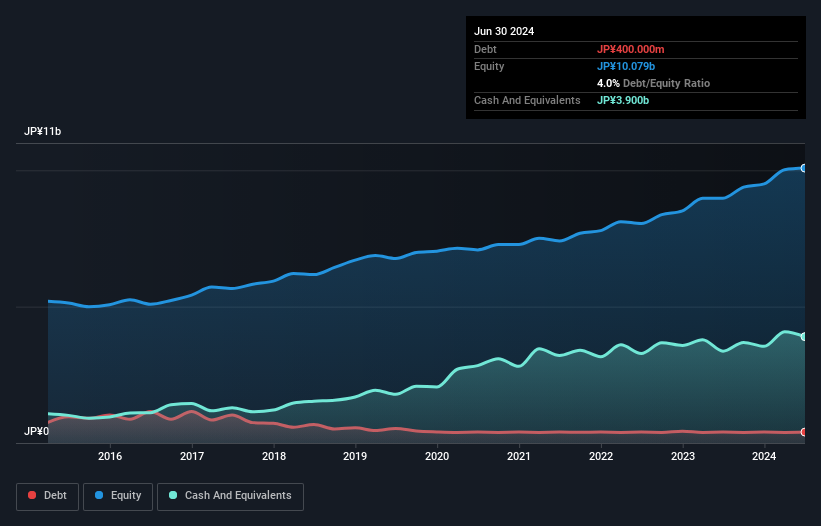

下のグラフをクリックすると詳細が表示されるが、2024年6月時点の負債額は4億円で、前年とほぼ同じである。 しかし、それを相殺する39億円の現金があるため、35億円のネットキャッシュがあることになる。

タクミナのバランスシートの強さは?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が33.5億円、それ以降に返済期限が到来する負債が11.7億円ある。 一方、現金は39.0億円、1年以内に回収予定の債権は42.6億円ある。 つまり、負債総額より流動資産の方が36.3億円多い。

タクミナのバランスシートに潤沢な流動性があることは、保守的な負債管理を示唆している。 純資産が潤沢であるため、借入先との間に問題が生じる可能性は低い。 端的に言えば、タクミナはネットキャッシュを誇っており、負債が多くないと言ってよい!

良いニュースは、タクミナが12ヶ月間でEBITを7.1%増加させていることで、債務返済に関する懸念が緩和されるはずだ。 負債を分析する場合、バランスシートが重視されるのは明らかだ。 しかし、バランスシートが将来どのように維持されるかを左右するのは、タクミナの収益である。 したがって、負債を検討する際には、間違いなく収益動向を見る価値がある。インタラクティブなスナップショットはこちら。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 タクミナの貸借対照表にはネットキャッシュがあるが、利払い・税引き前利益(EBIT)をフリーキャッシュフローに変換する能力を見る価値はある。 直近の3年間を見ると、タクミナのフリーキャッシュフローはEBITの41%で、これは予想より弱い。 負債を返済することを考えると、これは素晴らしいことではない。

まとめ

企業の負債を調査するのは常に賢明なことだが、タクミナの場合、35億円のネットキャッシュがあり、バランスシートも良好だ。 その上、過去12カ月でEBITを7.1%増加させている。 では、タクミナの負債はリスクなのだろうか?我々にはそうは見えない。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクが貸借対照表にあるわけではない。 私たちは、 タクミナの 1つの警告サインを特定した 。

負債を負うことなく利益を成長させるビジネスへの投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料 リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Tacmina が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください 。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.