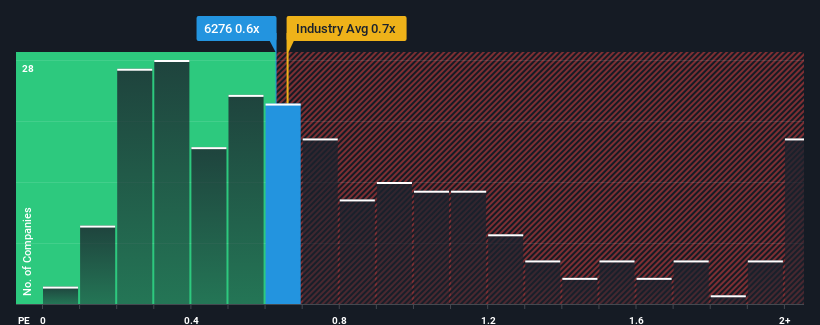

日本の機械業界のP/S中央値が同程度の0.7倍である中、シリウ スビジョン(株)(東証:6276)のP/S 0.6倍を特筆に値すると考える人は多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

シリウスビジョンのP/Sは株主にとって何を意味するのか?

シリウスビジョンが昨年達成した収益成長は、ほとんどの企業にとって許容範囲以上でしょう。 おそらく市場は、将来の収益実績がより広範な業界に追いつくことを期待しており、その結果P/Sが期待通りに推移しているのだろう。 この会社が好きなら、そうでないことを願うだろう。

シリウスビジョンのアナリスト予想はありませんが、この無料 データ豊富なビジュアライゼーションで 、同社の収益、売上高、キャッシュフローをご覧ください。収益成長指標はP/Sについて何を教えてくれますか?

シリウスビジョンのようなP/Sを安心して見ることができるのは、会社の成長が業界と密接に連動している場合だけです。

振り返ってみると、昨年は同社のトップラインが22%も増加した。 このような最近の力強い成長にもかかわらず、3年間の売上高は全体として40%も縮小しており、追いつくのに苦労している。 従って、株主は中期的な収益成長率に暗澹たる気持ちになったことだろう。

その中期的な収益軌道を、より広範な業界の1年間の拡大予想である4.7%と比較すると、嫌な感じがする。

この点を考慮すると、シリウスビジョンのP/Sが他の大多数の企業と同水準であることは、いささか憂慮すべきことである。 シリウスビジョンの投資家の多くは、最近の状況からは想像できないほど弱気ではなく、今すぐ株を手放そうとはしていないようだ。 既存株主は、P/Sが最近のマイナス成長率に見合った水準まで下落した場合、将来的に失望を味わう可能性が高い。

最終結論

株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能である。

シリウスビジョンが現在、他の業界と同水準のPERで取引されていることは、私たちにとって驚くべきことである。 業界が成長すると予想される中で、同社の収益が減少に転じるとすれば、株価が下落し、P/Sが低下する可能性があると予想するのは理にかなっている。 直近の中期的な状況が改善されない限り、同社の株主にとって厳しい時期が続くと予想するのは間違いではないだろう。

その他のリスクについてはどうだろうか? シリウスビジョンの4つの警告サイン (うち1つは無視できない!)は知っておくべきだろう。

過去に堅実な収益成長を遂げた企業がお好みなら、この無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、SiriusVision が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.