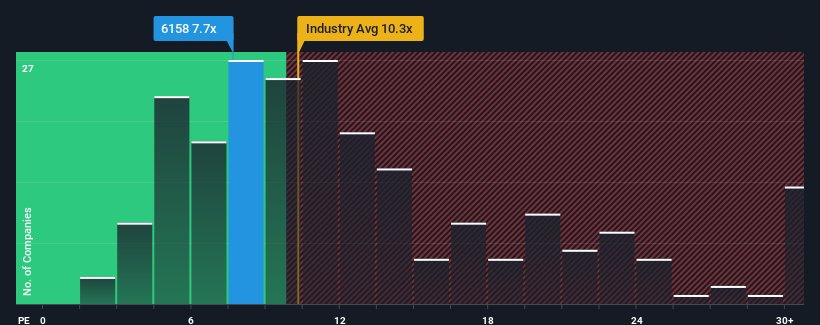

日本の企業の半数近くが株価収益率(PER)12倍を超えている現在、株式会社和井田製作所(東証:6158)のPER7.7倍は魅力的な投資対象である。(株式会社和井田製作所(東証:6158)のPERは7.7倍で、魅力的な投資対象である。 とはいえ、PERの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

例えば、最近の和井田製作所の業績が悪化していることを考えてみよう。 PERが低いのは、投資家が近い将来、同社が市場全体のパフォーマンスを下回らないよう十分な努力をしないと考えているため、という可能性がある。 同社が好きなら、そうでないことを望み、人気がないうちに株を手に入れたいと思うだろう。

成長は低PERに見合うか?

Waida Mfg.Ltdのような低いPERを見て本当に安心できるのは、同社の成長が市場に遅れを取る軌道にある時だけだ。

まず振り返ってみると、昨年の一株当たり利益の伸びは16%減と期待外れで、興奮するようなものではなかった。 それでも、EPSは3年前と比べて225%増加した。 紆余曲折はあったが、それでも最近の利益成長は同社にとって十分すぎるほどだったと言えるだろう。

今後12ヶ月間の成長率が9.9%と予測されている市場と比較すると、最近の中期的な年率換算の業績から、同社の勢いはより強い。

この点を考慮すると、ワイダ社のPERが他社の大半を下回っているのは奇妙だ。 どうやら一部の株主は、最近の業績が限界を超えたと考え、販売価格の大幅な引き下げを容認しているようだ。

Waida Mfg.LtdのPERに関する結論

株価収益率(PER)は、特定の業界では価値を測る指標としては劣ると言われているが、強力な景況感指標となり得る。

Waida Mfg.Ltdを検証したところ、3年間の収益トレンドは、現在の市場予想よりも良く見えることから、我々が予想したほどPERに寄与していないことがわかった。 この好業績に見合うPERを妨げているのは、業績に対する重大な未観測の脅威かもしれない。 最近の中期的な状況が続けば、通常なら株価は上昇するはずだからだ。

パレードに水を差したくはないが、注意すべき3つの警告サインも見つけた(1つは無視できない!)。

Waida Mfg.Ltdの事業の強さについて確信が持てない場合は、あなたが見逃しているかもしれない他の企業について、堅実な事業のファンダメンタルズを持つ銘柄の対話型リストを検索してみてはいかがだろうか。

If you're looking to trade Waida Mfg.Ltd, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Waida Mfg.Ltd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください 。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.