世界市場がインフレ緩和と銀行セクターの堅調な収益に適応する中、米国の主要株価指数は反発し、バリュー株がグロース株を大きく上回っている。このような市場の楽観的な状況において、配当株は、安定した収入源と潜在的な増資を求める投資家にとって魅力的な選択肢となる。

配当株トップ10

| 銘柄名 | 配当利回り | 配当格付け |

| ギャランティ・トラスト・ホールディング (NGSE:GTCO) | 6.17% | ★★★★★★ |

| ピープルズバンコープ (NasdaqGS:PEBO) | 4.97% | ★★★★★★ |

| 大和工業 (東証:5444) | 4.06% | ★★★★★★ |

| パドマオイル (DSE:PADMAOIL) | 7.49% | ★★★★★★ |

| 中国南方出版メディアグループ (SHSE:601098) | 4.16% | ★★★★★★ |

| 華宇汽車系統 (SHSE:600741) | 4.62% | ★★★★★★ |

| 日本パーカライジング (TSE:4095) | 4.01% | ★★★★★★ |

| ファルコホールディングス (TSE:4671) | 6.67% | ★★★★★★ |

| プレミアファイナンシャル (NasdaqGS:PFC) | 4.91% | ★★★★★★ |

| シチズンズ&ノーザン(NasdaqCM:CZNC) | 5.91% | ★★★★★★ |

ここをクリックすると、私たちのTop Dividend Stocks screenerから1976銘柄の全リストを見ることができる。

スクリーニングした銘柄から注目すべきピックをいくつかレビューしよう。

金龍騰発展 (TPEX:3188)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要金龍騰発展有限公司は、住宅と商業ビルの開発、販売、リースに注力しており、時価総額は50億3000万台湾ドル。

事業内容金隆登発展有限公司の売上高は主に建設・開発事業で、30.5億台湾元。

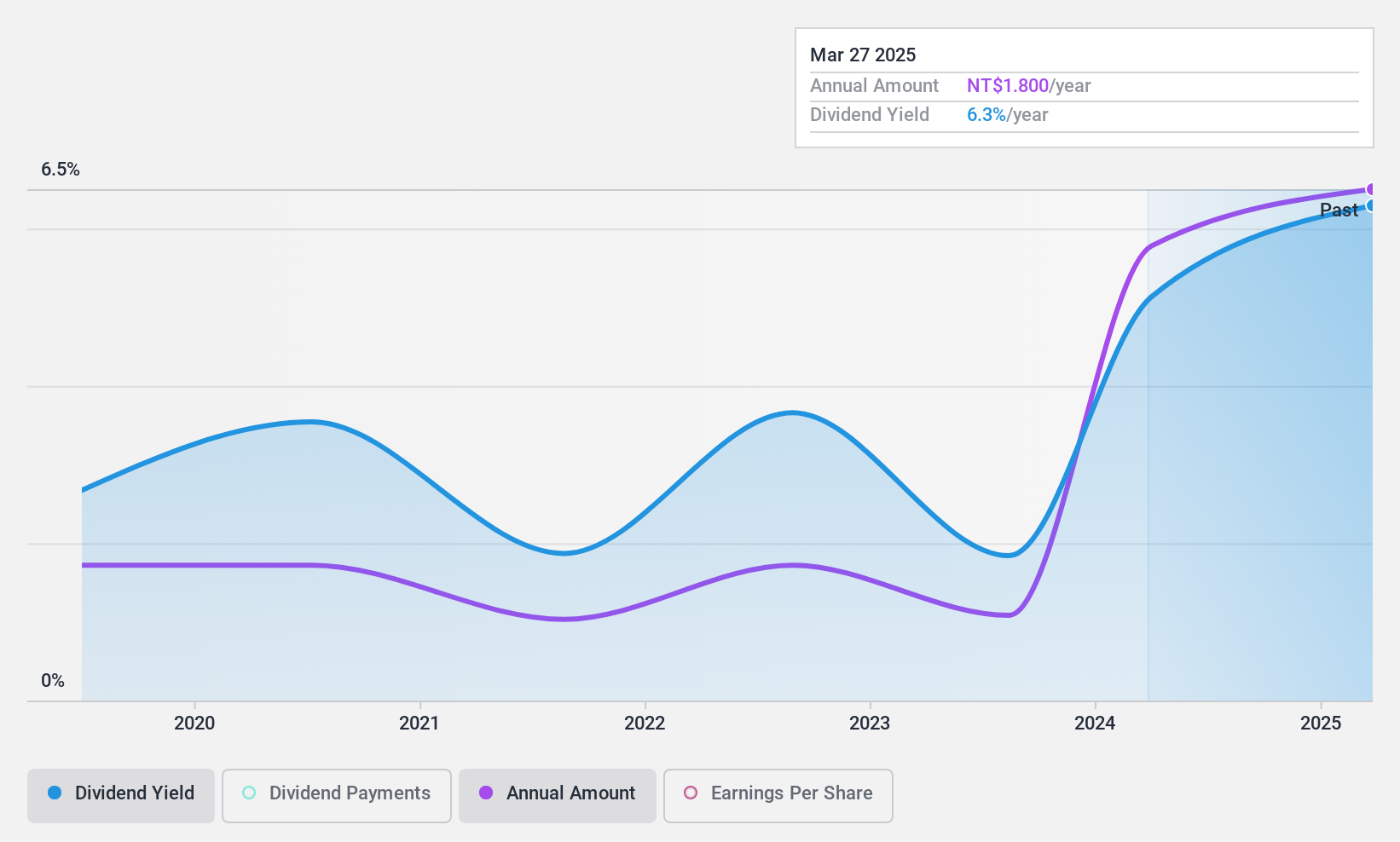

配当利回り:5.9

金隆徳の配当利回りは5.93%で、配当性向41.2%、キャッシュフローカバレッジ69%と台湾市場の上位25%に入る。しかし、配当は6年間の歴史の中で不安定である。2024年第3四半期の純利益は前年の1,522万台湾ドルから1億3,779万台湾ドルに達するなど、最近の収益の伸びは注目に値するが、財務状況を考えると、デット・カバレッジは引き続き注視すべき分野である。

- ゴールデン・ロンテン・デベロプメントの可能性については、配当レポートで詳しく見てみよう。

- 当社の最近の評価レポートからの洞察は、市場におけるGolden Long Teng Development株の過小評価の可能性を指摘している。

DMG森 (TSE:6141)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要DMG 森株式会社は、世界的な工作機械の製造・販売会社で、時価総額は3,428億8,000万円。

事業内容DMG 森カンパニーの主な収益は、工作機械が 6,503 億 1,000 万円、産業サービスが 2,361 億 6,000 万円。

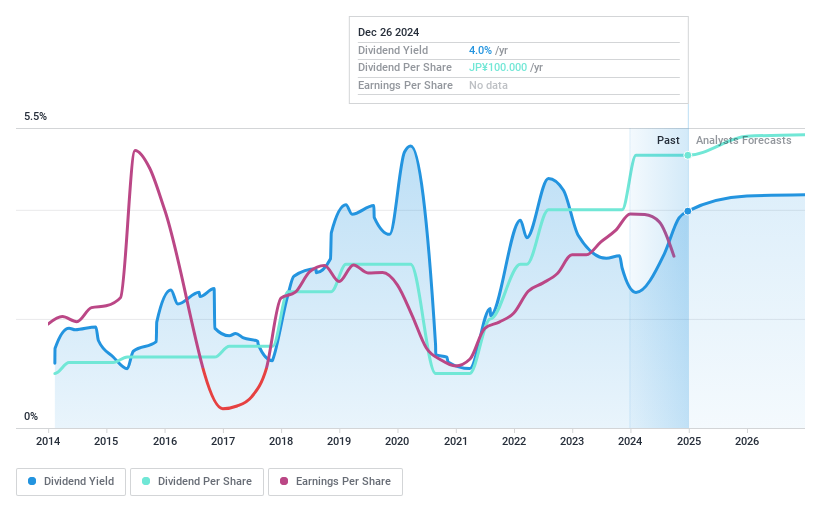

配当利回り:4.1

DMG森の配当利回りは4.12% で日本の上位25% に入る。フェアバリューを大幅に下回る水準で取引されているにもかかわらず、最近のガイダンスの改定は収益力の低下を示しており、利益予想は100億円まで低下している。配当性向48.3%は、配当が利益でカバーされていることを示唆しているが、252.6%という高い現金配当性向が示すように、フリーキャッシュフローではカバーされていない。

スミダ (東証:6817)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要スミダコーポレーションは、日本、アジア、欧州、北米、南米で家電、自動車、産業用電子部品やモジュールの設計、製造、販売を行っており、時価総額は303.7億円です。

事業内容スミダコーポレーションの収益は、欧州事業(595.6 億円)およびアジア太平洋事業(938.4 億円)である。

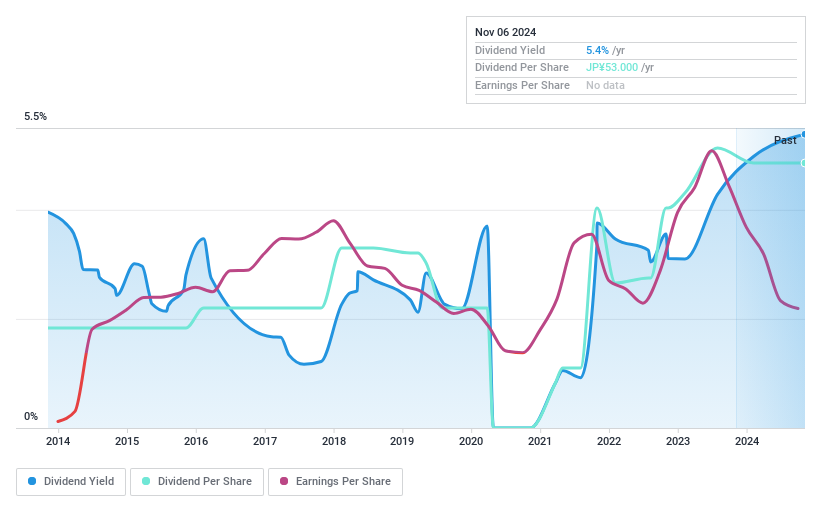

配当利回り:5.8

スミダコーポレーションの配当利回りは5.77%で日本の上位25%に入るが、配当は過去10年間不安定で信頼性に欠ける。直近では1株当たり27円の配当が維持されているが、市場環境の悪化に伴い業績見通しが引き下げられ、利益率(現在1.3%)に影響を及ぼしている。91.1%という高い配当性向は、配当が利益で十分にカバーされていないことを示しており、キャッシュフローがカバーされているにもかかわらず、持続可能性への懸念が高まっている。

主なポイント

- 1976年のトップ配当株セレクションへの投資の旅に出よう。

- あなたの資産構成にこれらの銘柄はありますか?シンプリー・ウォールセントのポートフォリオの分析力を活用し、これらの銘柄がどのように推移しているかを360度の視点から見てみましょう。

- グローバルな市場カバレッジを求める投資家のための究極のアプリ、シンプリー・ウォールストリートであなたのポートフォリオを高めましょう。

他のオプションに興味がありますか?

- まだアナリストの注目を集めていない高業績の小型株を探そう。

- アナリストと経営陣の楽観的な見通しに裏打ちされた、力強い成長の可能性を示す企業でポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sumida が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.