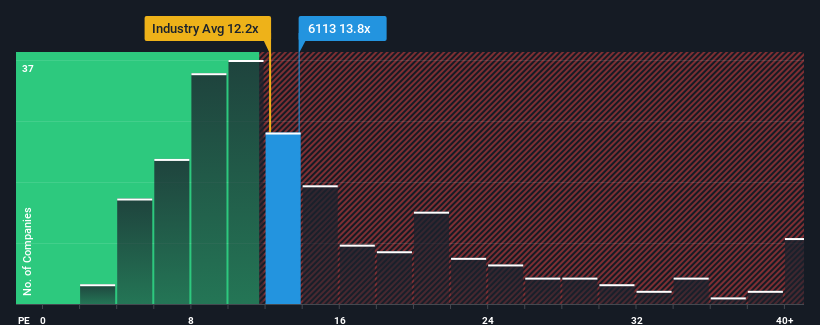

日本の株価収益率(PER)の中央値は13倍近いため、株式会社アマダ (東証:6113)のPER13.8倍を無関心に感じるのも無理はない。 しかし、PERに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

最近のアマダは、収益が他社に比べて伸び悩んでおり、有利な状況にはない。 PERが低水準なのは、この低迷した業績が好転すると投資家が考えているからかもしれない。 そうでなければ、このような成長プロフィールを持つ企業に対して相対的に高い株価を支払うことになる。

アマダの成長トレンドは?

アマダのようなPERが妥当とみなされるには、企業が市場にマッチしていなければならないという前提がある。

まず、過去1年間を振り返ってみると、1株当たり利益はほとんど伸びていない。 しかし、直近の12ヶ月はともかく、3年前と比較するとEPSは合計で76%増加しているのは喜ばしいことである。 従って、最近の利益成長は同社にとって素晴らしいものであったと言える。

見通しに目を転じると、同社に注目している6人のアナリストの予測では、今後3年間は年率13%の成長が見込まれる。 一方、他の市場は年率10%の成長にとどまると予想されており、その魅力は著しく低い。

このような情報から、アマダが市場とほぼ同じPERで取引されていることは興味深い。 どうやら一部の株主は予測に懐疑的で、販売価格の引き下げを受け入れているようだ。

重要なポイント

株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなり得る。

アマダは現在、予想成長率が市場全体よりも高いため、予想PERよりも低い水準で取引されている。 市場よりも速い成長率で好調な業績見通しを見た場合、潜在的なリスクがPERを圧迫している可能性があると考える。 通常、このような状況は株価を押し上げるはずであるため、業績の不安定さを予想する向きもあるようだ。

リスクについては常に考えるべきだ。例えば、 アマダには注意すべき兆候が1つ ある。

これらのリスクによって、アマダへの評価を再考されるのであれば、当社の対話型優良株リストをご覧になり、他にどのような銘柄があるのか見当をつけてください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Amada が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご関心がおありですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.