ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 他の多くの企業と同様、STG株式会社(東証:5858)も倒産した。(TSE:5858) は負債を利用している。 しかし、この負債は株主にとって懸念材料なのだろうか?

なぜ負債がリスクをもたらすのか?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済する能力がなければ、その企業は貸し手の言いなりになってしまう。 最終的に、会社が法的な返済義務を果たせなければ、株主は何も手にすることができない。 このような事態はあまり一般的ではないが、負債を抱える企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、成長資金を調達するために負債を利用している企業も数多くあり、そのような企業には悪影響はない。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することである。

STGの純負債とは?

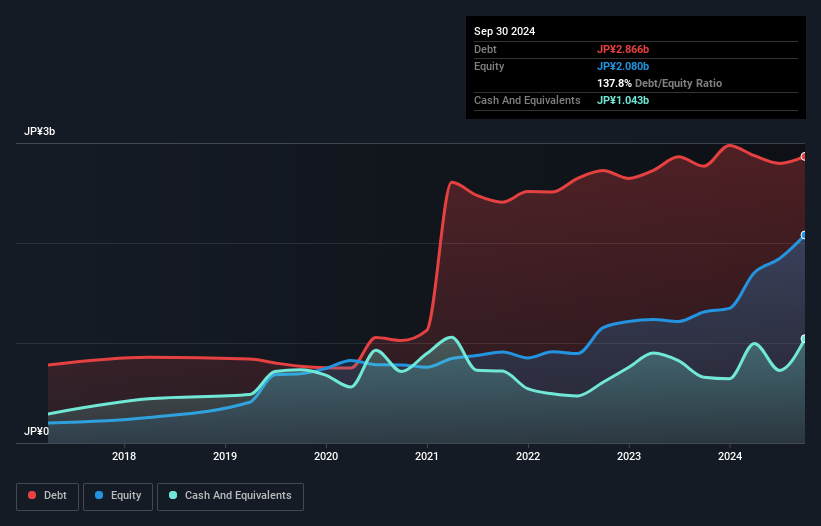

下のグラフをクリックすると詳細が表示されるが、STG の 2024 年 9 月時点の負債額は 28.7 億円で、前年とほぼ同じである。 ただし、手元資金が10.4億円あるため、純有利子負債は約18.2億円と少ない。

STGのバランスシートの健全性は?

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が25.4億円、それ以降に返済期限が到来する負債が17.9億円ある。 一方、現金は10億4,000万円、1年以内に期限の到来する債権は9億1,600万円。 つまり、現預金と(短期)売掛金の合計より負債の方が23.7億円多い。

時価総額27.9億円に対して、レバレッジの山である。 貸し手からバランスシートの補強を要求された場合、株主は深刻な希薄化に直面する可能性が高い。

企業の収益に対する有利子負債を評価するには、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレストカバー)を計算する。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮することである。

STGの純有利子負債はEBITDAの2.3倍に相当し、それほど多くないが、インタレスト・カバー率はEBITが支払利息の6.7倍に過ぎず、やや低い。 これはあまり心配することではないが、利払いがやや重荷であることを示唆している。 喜ばしいことに、STGはオーストラリアのボブ・ホーク元首相が庭でグラスを伏せるよりも早くEBITを伸ばしており、過去12ヶ月で173%の伸びを誇っている。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし、バランスシートが将来どのように持ちこたえるかを左右するのは、STGの収益である。 STGの収益についてもっと知りたければ、この長期収益推移グラフをチェックする価値があるだろう。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そこで我々は、EBITがどれだけフリーキャッシュフローに変換されているかを常にチェックしている。 過去3年間、STGのフリーキャッシュフローは合計でマイナスだった。 フリー・キャッシュ・フローが信頼できない企業にとって、借金ははるかにリスクが高いので、株主は過去の支出が将来フリー・キャッシュ・フローを生み出すことを期待すべきである。

当社の見解

STGのEBITからフリー・キャッシュフローへの換算と負債総額の水準は、我々の評価では間違いなく重荷となる。 しかし、EBIT成長率は全く異なるストーリーを物語っており、ある程度の回復力を示唆している。 上記の要因を総合すると、STGの負債が事業に何らかのリスクをもたらしていると我々は考える。 そのため、レバレッジは株主資本利益率を押し上げるが、ここからさらにレバレッジが高まることはあまり望まない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、投資リスクのすべてが貸借対照表にあるわけではありません。 そのため、 STGについて我々が発見した 4つの警告サイン (少し不愉快な2つを含む)について学ぶべきである。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

If you're looking to trade STG, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、STG が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.