ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 だから、ある銘柄のリスクの高さを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 キタック株式会社(TSE:4707)が貸借対照表に負債を抱えていることは知っている。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

有利子負債やその他の負債が企業にとってリスクとなるのは、フリー・キャッシュ・フローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合である。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より頻繁に発生する(それでもコストはかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を恒久的に希薄化させなければならない場合である。 しかし、希薄化の代わりに、高い収益率で成長に投資するための資金を必要とする企業にとって、借入金は非常に優れた手段となり得る。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

キタックの負債額は?

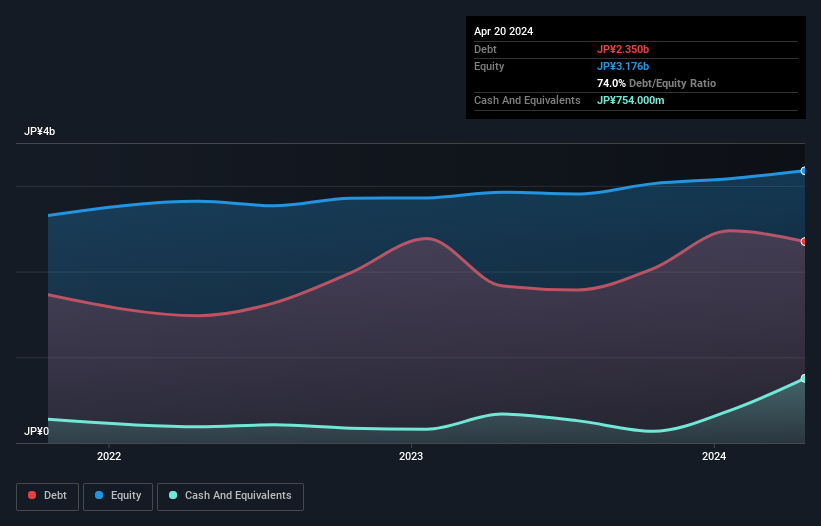

キタックは2024年4月時点で23.5億円の有利子負債を抱え、1年前の18.4億円から増加している。 ただし、現金は7億5,400万円あり、ネット有利子負債は16億円。

キタックのバランスシートの健全性は?

直近の貸借対照表では、12ヶ月以内に返済期限が到来する負債が23.9億円、 12ヶ月超に返済期限が到来する負債が7.15億円となっている。 一方、現金は7億5,400万円、12ヶ月以内の債権は9億6,100万円である。 つまり、現預金と短期債権を合計すると13億9,000万円の負債がある。

時価総額20億5,000万円に対してレバレッジの山である。 貸し手からバランスシートの補強を求められた場合、株主は深刻な希薄化に直面する可能性が高い。

当社では、利益に対する負債水準を知るために、主に2つの比率を用いている。ひとつは純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割ったもので、もうひとつはEBIT(金利・税金・減価償却費控除前利益)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 従って、減価償却費の有無にかかわらず、利益に対する有利子負債を考慮する。

キタックのEBITDAに対する有利子負債比率は4.3であり、これは多額の負債を意味するが、それでもほとんどのタイプのビジネスにとってはかなり合理的である。 しかし、そのEBITは支払利息の約1,000倍であり、同社がそのレベルの負債を維持するために高いコストを支払っていないことを示唆している。仮にこの低コストを維持できないとしても、これは良い兆候である。 キタックのEBITが雨後の竹のように急上昇し、過去12ヶ月で81%増加したことは注目に値する。これで債務管理も容易になるだろう。 負債について最もよく知るのはバランスシートであることは間違いない。 しかし、バランスシートが将来どのように維持されるかを左右するのは、キタックの収益である。 従って、負債を検討する際には、間違いなく収益動向を見る価値がある。インタラクティブなスナップショットはこちら。

なぜなら、企業は紙の利益では負債を支払えないからだ。 そこで論理的なステップとして、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることになる。 過去2年間、キタックは大量の現金を消費した。 投資家は間違いなく、やがてこの状況が逆転することを期待しているが、それは明らかに、負債の使用がよりリスキーであることを意味する。

当社の見解

キタックのEBITからフリー・キャッシュフローへの転換には神経質になっている。 例えば、金利カバー率やEBIT成長率は、債務管理能力に一定の自信を与えてくれる。 前述のデータを総合的に勘案すると、キタックの負債は少々リスキーである。 すべてのリスクが悪いというわけではなく、それが実を結べば株価のリターンを押し上げることができるが、この負債リスクは念頭に置いておく価値がある。 負債を分析する際、バランスシートが注目すべき分野であることは明らかだ。 しかし、すべての投資リスクが貸借対照表に存在するわけではない。 例えば、キタックには 3つの警告サイン (と、私たちを少し不快にさせる1つ )がある。

負債を負うことなく利益を拡大できる事業への投資に興味があるなら、貸借対照表にネット・キャッシュを持つ成長企業の 無料リストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、KITAC が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.