ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 つまり、企業のリスクを評価する際、負債(通常は倒産に関与する)が非常に重要な要素であることを、賢明な投資家たちは知っているようだ。 タカダ・コーポレーション(東証:1966)が事業で負債を使用していることはわかる。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済する能力がなければ、その企業は貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より一般的な(しかし、まだ高価な)状況は、単に負債をコントロールするために、企業が安い株価で株主を希釈化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

高田の負債とは?

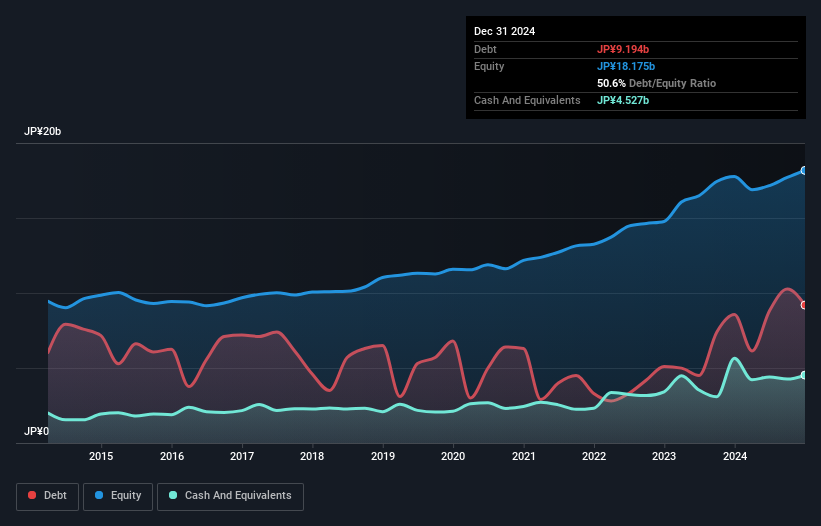

下の画像をクリックすると詳細が見られるが、2024年12月時点の負債は91.9億円で、1年後の85.6億円から増加している。 ただし、45.3億円の現金があり、これを相殺すると、純有利子負債は約46.7億円となる。

タカダのバランスシートの健全性は?

最新の貸借対照表を見ると、1年以内に174億円、それ以降に62.7億円の債務が発生する。 一方、現金は45億3,000万円、12カ月以内に回収期限の到来する債権は217億円ある。 つまり、流動資産は負債を25億5,000万円上回っている。

この過剰流動性は、高田が負債に対して慎重なアプローチを取っていることを示唆している。 強固な純資産ポジションにより、借入先との間で問題が生じる可能性は低い。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけカバーしやすいか(インタレスト・カバー)を計算することで、企業の収益力に対する負債負担を測定している。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

高田のEBITDAに対する純負債の比率(1.7)は緩やかであり、負債に関しては慎重であることを示している。 また、EBITが支払利息の1,000倍というのは、負債の負担が孔雀の羽のように軽いことを意味する。 というのも、同社のEBITは前年比で38%減少しているからだ。 業績が悪化すると、貸し手との関係が悪化することもある。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、負債を完全に切り離して見ることはできない。高田は負債を返済するために利益を必要としているからだ。 そのため、同社の収益についてもっと知りたければ、長期的な収益推移のグラフをチェックする価値があるかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 そこで私たちは、EBITがどれだけフリーキャッシュフローに変換されているかを常にチェックしている。 過去3年間、高田製薬のフリーキャッシュフローはトータルで大幅なマイナスとなった。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

当社の見解

高田のEBIT成長能力も、EBITからフリー・キャッシュ・フローへの変換能力も、債務を拡大する能力を確信させるものではない。 しかし、利子カバー率は全く異なることを物語っており、ある程度の回復力を示唆している。 上記のあらゆる角度から見ると、高田は負債を抱えるため、ややリスクの高い投資であるように思われる。 すべてのリスクが悪いというわけではなく、それが実を結べば株価のリターンを押し上げる可能性もあるが、この負債リスクは心に留めておく価値がある。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクが貸借対照表にあるわけではない。 高田は 投資分析で3つの警告サインを示している。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社のネットキャッシュ成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Takada が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.