UEKI株式会社(東証:1867)は好調な利益を発表したが、株価は低迷している。 当社の分析によれば、株主は数字の中に気になる点があることに気づいたようだ。

UEKIの業績を詳しく見る

財務オタクならすでにご存知のように、キャッシュフローからの発生比率は、企業のフリーキャッシュフロー(FCF)が利益とどの程度一致しているかを評価するための重要な指標である。 発生比率を求めるには、まず、ある期間の利益からFCFを差し引き、その数字をその期間の平均営業資産で割る。 この比率は、企業の利益がFCFをどれだけ上回っているかを示している。

つまり、発生主義比率がマイナスであることは良いことであり、その企業は利益から想像されるよりも多くのフリーキャッシュフローをもたらしていることを示している。 これは、プラスの発生比率を心配することを意味するものではないが、発生比率がむしろ高い場合は注目に値する。 LewellenとResutekによる2014年の論文を引用すると、「発生率の高い企業は将来的に収益性が低くなる傾向がある」。

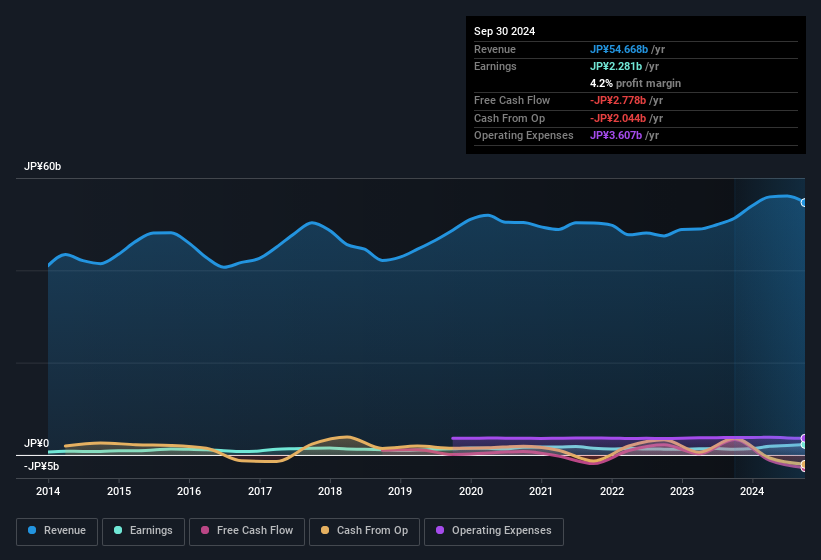

2024年9月期のUEKIの発生率は0.23であった。 したがって、同社のフリー・キャッシュ・フローは、法定利益を十分にカバーできていないと推測できる。 昨年1年間のフリーキャッシュフローは、前述の22.8億円の利益とは対照的に、28億円のマイナスとなった。 UEKIは1年前に33億円のプラスのFCFを生み出している。 株主にとって朗報なのは、UEKIの発生率は昨年はかなり改善されていたことだ。 その結果、株主の中には今期のキャッシュ・コンバージョンの強化を期待する人もいるだろう。

注:投資家には常にバランスシートの強さをチェックすることを推奨している。ここをクリックすると、UEKIのバランスシート分析がご覧いただけます。

UEKIの利益パフォーマンスに関する当社の見解

UEKIの過去12ヶ月の発生比率は、現金化が理想的でないことを意味し、その収益に関する当社の見解に関してはマイナスである。 従って、UEKI の真の基礎収益力は法定利益よりも低い可能性がある。 明るい兆しは、完璧な指標ではないにせよ、ここ1年のEPSの伸びが実に素晴らしいことだ。 結局のところ、同社を正しく理解したいのであれば、上記の要素以外も考慮することが不可欠だ。 つまり、この銘柄をより深く知りたいのであれば、この銘柄が直面しているリスクを考慮することが極めて重要なのだ。 調査を行ったところ、UEKIに3つの警告サイン(1つはちょっと気になる!)が見つかりました。

このノートでは、UEKIの利益の本質に光を当てる1つの要因に注目したに過ぎない。 しかし、瑣末なことに心を集中させることができれば、発見できることは常にある。 株主資本利益率(ROE)が高いことが優良企業の証と考える人もいる。 そこで、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有率の高い銘柄のリストをご覧いただきたい。

If you're looking to trade UEKI, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、UEKI が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.